Отвечаем на самые часто задаваемые вопросы о получении страховых выплат (урегулирования убытков).

Расчет страховой выплаты осуществляется в соответствии с п. 4.15 правил ОСАГО, согласно которому восстановительные расходы оплачиваются исходя из средних сложившихся в соответствующем регионе цен, за исключением случаев получения потерпевшим возмещения причиненного вреда в натуре.

В случае получения потерпевшим возмещения причиненного вреда в натуре восстановительные расходы оплачиваются страховщиком в соответствии с договором, предусматривающим ремонт транспортных средств потерпевших, заключенным между страховщиком и станцией технического обслуживания транспортных средств, на которую было направлено для ремонта транспортное средство потерпевшего.

При определении размера восстановительных расходов учитывается износ деталей, узлов и агрегатов. Размер расходов на запасные части определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте. Следовательно, недостаток денежных средств на ремонт ТС может быть обусловлен тем, что при ремонте поврежденного ТС на СТОА устанавливались новые детали и агрегаты.

В какую страховую компанию обращаться за выплатой по ОСАГО, если я не являюсь виновником ДТП?

В соответствии с п.14.1 Федерального закона об ОСАГО , за возмещением вреда, причиненного имуществу, вы можете обратиться к своему страховщику по ОСАГО при наличии одновременно следующих обстоятельств:

- в результате дорожно-транспортного происшествия вред причинен только транспортным средствам, указанным в нижеприведенном подпункте б);

- дорожно-транспортное происшествие произошло в результате взаимодействия (столкновения) двух и более транспортных средств (ДТП с 25.09.2017 г.) / двух транспортных средств (ДТП до 25.09.2017 г.) (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована в соответствии с Федеральным законом об ОСАГО.

Сколько ждать выплату по ОСАГО?

Согласно п. 21 ст. 12 Федерального закона об ОСАГО Страховщик рассматривает заявление потерпевшего о страховой выплате и представленные документы в течение 20 календарных дней, за исключением нерабочих праздничных дней, с даты их получения. При этом необходимо учитывать, что срок принятия решения начитается с даты предоставления последнего документа, необходимого для принятия обоснованного решения, предусмотренного правилами ОСАГО.

Я попал в ДТП. Обращение по ОСАГО. Я отказался предоставить ТС на осмотр специалистам страховой компании и провел независимую экспертизу. Получу ли я в этом случае выплату?

В соответствии Федеральным законом об ОСАГО, страховщик может воспользоваться своим правом на организацию независимой технической экспертизы. Таким образом, выплата будет произведена на основании проведенной страховщиком независимой технической экспертизы.

Могу ли я узнать размер выплаты до ее получения?

В основе страховой выплаты лежит заключение независимого эксперта о стоимости восстановительного ремонта с учетом амортизационного износа. Однако окончательное решение о размере страховой выплаты принимает Страховщик на основании анализа полного комплекта документов, необходимого для выплаты.

Вместе с тем отмечаем, что информация о сумме выплаты в интересах клиента и в соответствии со статьей № 946 ГК РФ по контактному телефону компании не разглашается.

Меня признали виновным в ДТП, но я не согласен с решением ГИБДД. Что мне нужно сделать, чтобы приостановить выплату по моему полису ОСАГО?

- Постановление о признании виновным должно быть обжаловано в 10-дневный срок в вышестоящей инстанции или в суде. Заявитель сначала подает заявление вышестоящему должностному лицу или в вышестоящую инстанцию, а уже потом обращается в суд.

- В случае обращения в суд заявитель лишается права обжалования в вышестоящую инстанцию.

- Для приостановления выплаты Страховщиком до вынесения окончательного решения страхователю необходимо письменно уведомить страховую компанию о приостановке выплаты потерпевшему.

Получу ли я выплату по ОСАГО в своей компании, если в мое отсутствие неизвестное транспортное средство совершило наезд на мой автомобиль?

Получить выплату в данном случае вы не можете, поскольку по полису ОСАГО застрахована ваша гражданская ответственность перед третьими лицами (то есть страховая компания в результате ДТП по вашей вине может произвести выплату потерпевшим).

Рекомендуем застраховаться по КАСКО для защиты от подобных случаев.

Как производится расчет суммы ущерба по ОСАГО?

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая должен возместить потерпевшим причиненный вред, составляет:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 000 рублей*;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 000 рублей.

* Размер страховой выплаты за причинение вреда жизни потерпевшего составляет:

- 475 000 рублей — лицам, имеющим право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца;

- не более 25 000 рублей на возмещение расходов на погребение — лицам, понесшим эти расходы.

Размер подлежащих возмещению убытков при причинении вреда имуществу потерпевшего определяется:

- в случае полной гибели имущества потерпевшего — в размере действительной стоимости имущества на день наступления страхового случая. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна его стоимости или превышает его стоимость на дату наступления страхового случая за вычетом стоимость годных остатков;

- в случае повреждения имущества потерпевшего — в размере расходов, необходимых для приведения имущества в состояние, в котором оно находилось до момента наступления страхового случая.

К указанным расходам относятся также расходы на материалы и запасные части, необходимые для восстановительного ремонта, расходы на оплату работ, связанных с таким ремонтом. Размер расходов на материалы и запасные части определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте.

Как производится выплата по КАСКО?

При признании факта страхового случая страховщик возмещает страхователю убытки путем осуществления страховой выплаты. Размер страховой выплаты не может превышать величину страховой суммы, установленную по договору страхования.

Конкретные условия и порядок выплаты страхового возмещения определены в Правилах добровольного страхования, в соответствии с которыми был заключен договор добровольного страхования.

Где я могу ознакомиться с перечнем СТОА для ремонта по ОСАГО?

Как производится расчет суммы ущерба при повреждении застрахованного имущества?

При повреждении внутренней отделки и инженерного оборудования.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г., на основании Акта осмотра; гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования:

- Размер ущерба при гибели объекта определяется в размере страховой суммы объекта страхования

- Размер ущерба при повреждении внутренней отделки и инженерного оборудования определяется исходя из среднерыночных цен на строительные материалы с учетом износа и расценок на работы, действующих на момент наступления страхового случая, в месте нахождения объекта.

При повреждении (и/или утрате) домашнего имущества.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта осмотра;гибели, повреждения или утраты строений (квартир), домашнего и/или другого имущества, документов компетентных органов и в соответствии с условиями заключенного Договора страхования.

- Размер ущерба при гибели имущества определяется отдельно по каждому зафиксированному в Акте о гибели предмету имущества, как стоимость предмета имущества в новом состоянии за минусом процента износа, исчисленного на момент наступления страхового случая.

- Размер суммы страхового возмещения определяется в соответствии с условиями заключенного договора страхования. Размер ущерба при повреждении имущества определяется отдельно по каждому зафиксированному в Акте осмотра, предмету имущества, как стоимость предмета имущества в новом состоянии за минусом процента износа, исчисленного на момент наступления страхового случая, с учетом процента обесценения.

Размер суммы страхового возмещения определяется в соответствии с условиями заключенного договора страхования.

При повреждении строения.

Расчет суммы ущерба производится в соответствии с п. 9 Правил добровольного страхования строений, квартир, домашнего и другого имущества, гражданской ответственности собственников (владельцев) имущества (типовые (единые)) № 167 от 15.10.2007г. на основании Акта о гибели, повреждении или утрате строений (квартир), домашнего и/или другого имущества, компетентных органов и условий заключенного Договора страхования.

- Размер ущерба при гибели объекта определяется в размере страховой суммы объекта страхования за вычетом стоимости остатков, годных к использованию по назначению и реализации, с учётом обесценения.

- Размер ущерба при повреждении объекта страхования равен стоимости затрат на его ремонт (восстановление), с учётом износа и обесценения, для приведения стоимости застрахованного объекта в состояние, соответствующее его стоимости на момент непосредственно до наступления страхового случая.

Как происходят выплаты

Те, кто уже владеет полисом ОСАГО, полагают, что данная страховка может защитить их от любых дорожно-транспортных происшествий, но это ошибочное мнение. ОСАГО не выплачивает страховку виновникам ДТП, а также не предусматривает много страховых случаев.

Некоторые водители думают, что такая страховка и вовсе бессмысленна. Но те автомобилисты, которые хоть единожды попадали в столь неприятные ситуации, уже так считать не будут.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Например: Если виновник ДТП не может самостоятельно покрыть сумму ущерба, нанесенную им автомобилю потерпевшего, то для него есть выход. Ему стоит доказать неспособность, что он не может выплатить некую сумму денег, которая указана для ремонта. Росгосстрах берет на себя эти расходы.

Самое главное, чтобы у потерпевшего на руках был ОСАГО. Если он есть, то проблем с выплатами вовсе не будет. В зависимости от сложности ситуации, сумма выплат может быть шестизначной.

Выплаты происходят когда:

- В дорожно-транспортном происшествии пострадал автомобиль потерпевшего.

- Имущество второго участника аварии было повреждено.

- Водитель другого автомобиля или же его пассажиры пострадали физически.

Выплаты бывают двух видов:

Прямые – это компенсация в виде денежных средств, которые должен выплатить Росгосстрах, но только при нескольких условиях:

- У каждого участника дорожно-транспортного происшествия обязательно должен быть полис ОСАГО (действующий).

- Если в ДТП попало не более двух людей.

Росгосстрах полностью выплачивает денежную компенсацию потерпевшему в ДТП. Многих интересует вопрос, сколько же можно получить за нанесенный ущерб имуществу, включая физический вред?

Размеры выплат при ДТП нельзя назвать точно, так как на них влияют некоторые факторы:

- Учитывается нанесенный вред участникам аварии (если такового нет, то и выплаты не будет).

- Если повреждено более двух машин. Если при ДТП так и произошло, то компенсация будет нести непрямой характер. То есть сумма выплаты будет рассматриваться для каждого из участников.

Если вы не уверенны, что вам выплатили (или насчитали) правильную компенсацию, то вы можете самостоятельно ее просчитать. Итак. На что же вам следует обратить внимание?

- Цена вашего имущества, которая будет актуальна в регионе происшествия.

- учитывается и страна сборки вашего автомобиля.

- страховщик смотрит на регион, в котором происходила регистрация транспортного средства, а также где страховался автомобиль.

- учитывается насколько сильно изношен ваш транспорт.

- пробег автомобиля также играет не последнюю роль в оценивании выплаты ущерба.

- если транспорт эксплуатировался менее года, применяется 20%.

- если 2 и больше лет, то ставка уже 12%.

Сколько ждать выплаты от Росгосстраха по ОСАГО

Через 30 календарных дней максимум, включая праздники и выходные (как постановило Федеральное законодательство). Но на сегодняшний момент был принят совершенно новый закон, в котором сказано, что страховая компания обязана выплатить всю компенсацию потерпевшим по истечении 20 дней максимум, но в эти дни не учитываются праздничные и выходные.

Чтобы получить необходимую на ремонт сумму – вам стоит как можно скорее подать весь пакет документов. В первые трое суток вы обязаны подать все документы, связаны с ДТП. Отсчет времени можно считать только с того момента, когда вы принесли полный пакет документов в Росгосстрах, и вам сказали, что от вас больше ничего не требуется.

Какие документы нужны для выплаты

Для того чтобы вас не дергали каждый раз, аргументируя это тем, что не хватает каких-либо документов – вам стоит узнать весь перечень того, что вам нужно для того, чтобы получить компенсацию, причем как можно быстрее:

- Копия вашего паспорта, а также ваших водительских прав (они должны быть заверены у нотариуса в обязательном порядке).

- Документ, где будут указаны реквизиты вашего банка. Это нужно для того, чтобы страховая компания могла без лишних вопросов перечислить вам деньги за нанесенный ущерб.

- Обязательно нужна справка из ГИБДД о случившемся дорожно-транспортном происшествии.

- составленный протокол про правонарушение (этот документ не нужен в оригинале).

- паспорт вашего транспортного средства, а также свидетельство.

- так как вы являетесь владельцем автомобиля, нужно предоставить документы, которые это подтверждают.

- В обязательном порядке нужно предоставить полис ОСАГО в оригинале.

- Если вы проводили независимую экспертизу (неважно по каким причинам), и хотите, чтобы эти данные тоже учитывались в выплате ущерба, то предоставьте и этот пакет документов, иначе эта информация в ходе выплат не будет принята к сведению.

Росгосстрах: выплаты по ОСАГО – отзывы

- Здравствуйте. Меня зовут Александр. Я начинающий водитель. Так получилось, что я еще не все правила дорожного движения выучил. Поэтому попал в такую неприятную ситуацию, как ДТП. К счастью, никто не пострадал и мне очень помог мой полис. Я не смог бы выплатить такую сумму другому водителю. Росгосстрах выручил. Были мелкие нюансы с документами, но это не страшно. Все закончилось отлично.

- Я постоянно нахожусь в автомобиле и видел много аварий, думал меня это не коснется. Но не тут-то было. Мне помяли бампер, да еще и я получил мелкие ссадины. Слава Богу – застрахован. Не люблю бумажную волокиту, но это того стоит.

- Я недовольна совершенно обслуживанием и дурацкими правилами Росгосстраха. Я попала ДТП, но мне сказали, что для меня никаких выплат не полагается. Не думайте, что все так хорошо.

- Меня зовут Алексей. Не хочу сказать ничего плохого, но мне кажется, что выплаты можно было бы и побыстрее оформлять. У меня работа связана именно с машиной, но не могу же я месяц ждать и сидеть без работы, чтобы получить несчастные копейки, которые не покроют все затраты на ремонт, не говоря уже о моральном ущербе.

- Меня зовут Екатерина. Мой водитель попал в ДТП, причем виноват был сам. Хорошо, что накануне я оформила страховку. Машина-то дорогая. Как чувствовала. Благо и виновник попался адекватный, так что проблем не было. Хорошо, что есть честные страховые компании, которые не обманывают с выплатами.

- Я уже который год пользуюсь услугами страховой. Ни разу не попадал в ДТП и считаю, что попадают в такие ситуации только новички и пьяные водители. Вот зачем мне страховка? Не понимаю. Только деньги впустую выбрасываю. Я всю жизнь так проезжу и отдам колоссальное количество денег просто так. Смысл.

Что можно сказать в итоге? Как видите, отзывы совершенно разнообразные, однозначно сказать ничего нельзя. Но то, что если вдруг случилась такая неприятная история – вам помогут с выплатами. Страхование – хорошее дело. Будьте осторожны на дорогах, так как это не значит, что абсолютно все соблюдают правила дорожного движения.

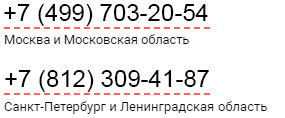

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

В мае 2017 года был принят ряд поправок в законе об правилах обязательного страхования гражданской ответственности владельцев ТС. Среди изменений появился пункт о натуральном возмещении, иными словами восстановительный ремонт. Обновленные правила компенсаций по полису ОСАГО затронули не только страховые компании, но и автовладельцев.

Нормативная база

- Пересмотрены сроки осмотра уполномоченными лицами от страховой компании повреждений транспортного средства.

- Запрет на проведение независимой экспертизы.

- Изменены сроки принятия претензий от владельцев ТС к страховой компании – теперь заявление необходимо подать в течение 10 дней.

- В сентябре 2017 года принята поправка, согласно которой срок действия полиса не может быть менее 1 года.

- 28 апреля 2017 года было внесено изменение согласно которому денежная компенсация заменяется на натуральную, то есть все денежные средства по возмещению убытков поступают в ремонтные мастерские.

- Расширен лимит по выплатам, особенно это касается физических лиц.

На общую стоимость существенное влияние окажут тарифы по регионам, а в случае с автопарками юр. лиц применяется средний коэффициент, что соответственно также изменит стоимость оплаты в большую сторону: в пропорции чем больше транспортных средств, тем больше правонарушений.

- Страну-производитель данного транспортного средства.

- Место регистрации и страхования авто(регион).

- Год выпуска и степень износа транспортного средства.

- Интенсивность и время эксплуатации данного ТС.

- первый год — 20%;

- второй год — 12%;

- третий год — 12%;

- четвертый и далее- 12%.

Если пострадавший в ДТП имеет желание самостоятельно произвести расчет величины денежной компенсации, то ему следует опираться именно на приведенные выше данные. Рекомендуется произвести исчисление в любом случае, чтобы избежать дальнейших разногласий со страховой компанией.

В случае, если на имя заявителя поступил отказ без объективных на, то причин, то он имеет полное право обратиться с претензией на имя руководителя данной организации, указав все аспекты случившегося дорожно-транспортного происшествия. После того, как будет составлено обращение. Такой способ решения конфликта чаще всего применяется в спорных ситуациях между страховой компанией и владельцев транспортного средства.

Сроки выплат

Также стоит отметить, что с 2019 года для всех страховщиков увеличен лимит компенсации внешних и технических повреждений транспортного средства до 500 тысяч рублей. Тарифная ставка исчисляется в соответствии с коэффициентом, который может варьироваться в зависимости от региона страхования автомобиля. Что касается юридических лиц и собственников различных автопарков применяется средний коэффициент, в некоторых случаях это может значительно повысить стоимость оплаты страховки.

Необходимые документы

Потерпевший указывает в заявлении свои паспортные данные, сведения о транспортном средстве, случившемся дорожно-транспортном происшествии с приложением всех протоколов и показаний обеих сторон, номер страхового свидетельства, характер и степень причиненных повреждений, а также личные данные сотрудника ГИБДД или иного лица, зафиксировавшего аварию. В завершении ставится дата и подпись заявителя.

Скачать образец заявления на выплаты по ОСАГО можно здесь.

Суммы выплат

Российский Союз Автостраховщиков берет на себя ответственность по своевременной оплате компенсаций ОСАГО, которые применяются в случаях невозможности проведения страховых выплат. Основанием для предоставления денежных средств (компенсаций) может стать:

- Разорение или временная неплатежеспособность страховой компании.

- Досрочное расторжение договора.

- Окончание лицензии страховщика.

- Отсутствие полиса обязательного страхования автогражданской ответственности у виновника аварии.

- Невозможность установления виновника дорожно-транспортного происшествия.

где Ктр —территориальный коэффициент;

Квз — стаж и возраст водителя;

Ксс —частотность ДТП с участием данного автомобиля;

Кмщ —мощность автомобиля;

Кткс — коэффициент расчета страховки автомобиля, используемого в качестве такси;

Кср — срок действия полиса;

Кбн —показатель для постоянных клиентов.

Данный расчет можно провести самостоятельно, при этом отклонения будут незначительными.

- Внешние повреждения транспортного средства разной степени, на которое не распространяется страховка.

- Полис ОСАГО не покрывает моральный ущерб пострадавшего лица.

- Если авария произошла по вине необученного водителя (в процессе испытания автомобиля, тестирования или обучения).

- Если причиной дорожно-транспортного происшествия является транспортировка запрещенных, опасных объектов.

- Вред, причиненных физическому лицу при исполнении его прямых трудовых обязанностей, не возмещается (событие относится к категории общеобязательного либо социального страхования).

Срок исковой давности по страховым спорам, связанным с дорожно-транспортными происшествиями, составляет 2 года с момента установления страхового события. Все вышеперечисленные примеры относятся к законным основаниям отказа в компенсационных выплатах по ОСАГО, однако все зависит от конкретного случая. Обжаловать такое решение страховой компании в судебном порядке вряд ли удастся. Перед подобным решением лучше сразу проконсультироваться с Автоюристом.

Страховые компании зачастую прибегают к незаконным способам в отношениях с автовладельцами. Они не только нарушают закон, выдвигая необоснованные отказы в выплате по ОСАГО, но и специально занижают размер материального вреда. Оставшаяся сумма не настолько велика, чтобы передавать подобное дело в суд. Все это обусловлено тем, что совокупные расходы на разбирательство конфликта могут превысить размер компенсации. При значительных убытках, следует обратиться в государственные структуры за возмещение ущерба – но придется потратиться на независимого эксперта.

- Заказным письмом с уведомлением;

- В индивидуальном порядке, посетив один из филиалов организации.

Какой бы вариант вы не выбрали, на руках у вас должен быть документ, подтверждающий получение письма адресатом. Во втором случае необходимо сделать ксерокопии всех документов и попросить сотрудника компании, поставить на каждом из них пометку о принятии. На рассмотрение претензии отводится 5 рабочих дней, плюс несколько дней уходит на почтовую пересылку.

Отзывы водителей

В большинстве случаев полис выдается на один год с возможностью продления. Можно оформить договор на три или шесть месяцев в зависимости от необходимости. Существует два основных типа ОСАГО: без ограничений, то есть пользоваться автомобилей имеет право, как собственник, так и иные лица, и с ограничением – управление авто осуществляется только по разрешению владельца (не более пяти человек).