Когда вы становитесь участником ДТП — это всегда неприятно, особенно если авария произошла не по вашей вине. Но есть полис ОСАГО, который страхует от таких инцидентов и по которому страховая компания возмещает нанесенный вам материальный ущерб. Или не возмещает?

Идеальная картина: наступает страховой случай, вы собираете необходимый пакет документов и получаете страховую выплату, которая полностью или хотя бы частично покрывает причиненный урон. Но не всегда все получается так гладко, достаточно часто страховые компании отказывают своим клиентам в выплатах. В каких же случаях такие отказы можно считать неправомерными и как отстоять свои права в споре со страховщиками?

Существует перечень наиболее распространенных причин, на которые ссылаются страховые компании при отказе в выплатах. Происходят они в следующих ситуациях.

Ситуация 1. Уведомление о страховом случае по истечении сроков, указанных в договоре.

Если вы уведомили страховую компанию о наступлении страхового случая (или предоставили ей необходимые документы) позже сроков, которые предусмотрены для этого в договоре, то вам действительно имеют право отказать в выплате. Но важно учитывать причину, по которой вы не смогли вовремя выполнить свои обязательства. Если причина уважительная и задержка произошла в силу непреодолимых препятствий, например, вы находились в командировке или тяжело болели, то срок уведомления можно восстановить в судебном порядке.

Ситуация 2. Виновник ДТП не был вписан в полис ОСАГО

Ситуация 3. Виновник совершил ДТП в состоянии алкогольного опьянения.

Часто страховые компании прибегают к хитрости, аргументируя отказ в страховой выплате тем, что второй водитель (не страхователь) совершил ДТП в состоянии алкогольного опьянения. Сегодня езда в нетрезвом виде кажется настолько вопиющим нарушением, что водители готовы списать на него все проступки — и свои, и чужие. Однако в силу п. 1 ст. 14 ФЗ об ОСАГО указанные обстоятельства не могут служить основанием к отказу в выплате страхового возмещения потерпевшему. Сообщите об этом страховщику, возможно, факт того, что вы знаете свои законные права, повлияет на решение компании. В противном случае вы можете отстоять свои права в суде.

Ситуация 4. Виновник скрылся с места ДТП

В данном случае может быть две ситуации. Первая, когда виновное в аварии лицо не указано в справке о ДТП, хотя в постановлении по делу об административном правонарушении указаны обстоятельства происшествия, сведения о виновнике и данные о страховании его ответственности. В этом случае страховые компании ссылаются на то обстоятельство, что невозможно определить виновника ДТП по представленным документам. Это прямо противоречит действующему законодательству. Страховая компания обязана заплатить. Если она не согласится с этим в ходе переговоров, к этому ее обяжет суд.

Вторая ситуация — когда виновник скрылся с места ДТП и его личность не была установлена. В этом случае вы действительно не будете иметь права получить страховое возмещение по ОСАГО со своей страховой компании до тех пор, пока не найдется виновное в ДТП лицо.

Ситуация 5. У страховой компании виновника отозвана лицензия

Данное обстоятельство не может служить законным основанием для отказа в выплате страхового возмещения. Страховщик после возмещения вам ущерба от ДТП получит компенсацию от Российского союза автостраховщиков (РСА), поэтому смело требуйте выплаты у своей страховой компании. Можно подключить к составлению претензии юриста, который с большей вероятностью сможет отстоять ваши права, так как обладает необходимой компетенцией, ему будет легко парировать доводы представителей страховой компании.

Если вы столкнулись с неправомерным отказом в страховой выплате и в ходе мирных переговоров со страховой компанией вам не удалось прийти к консенсусу, единственный способ получить деньги — обращение в суд. Следует помнить, что в случае принятия решения в вашу пользу, кроме непосредственно суммы возмещения, вы также можете требовать с проигравшей стороны возмещение судебных издержек, материального ущерба и неустойки. Важно иметь в виду, что суд может удовлетворить иск не в полном объеме, уменьшив изначальные требования истца, поэтому в иске лучше указать весь возможный ущерб.

Правила ОСАГО определены ЦБ на основании ФЗ от 25.04.2002 № 40-ФЗ, и в качестве приоритета установлены интересы страхователя и потерпевшего. Поэтому действительных оснований для отказа выплаты немного, но они тем не менее существуют.

Для правильной ориентации в ситуациях, влекущих возможность выплаты страховки, автовладельцы должны быть информированы о возможностях отказа.

Правомерные основания для отказа в выплате

Из анализа норм ГК и Закона об ОСАГО следует, что выплата страховки не производится по 3 основаниям:

- В случае отказа в выплате.

- В случае освобождения страховщика от выплаты.

- В случае причинения вреда событием, которое исключено из страховых.

Отказ в выплате имеет место, когда событие отвечает всем признакам страхового, но в связи с определёнными действиями (бездействием) страхователя страховая компания получает право отказать в возмещении вреда.

Наконец, некоторые события, имеющие все признаки страхового, просто исключены законом из страховых и не порождают обязанность возместить ущерб.

Теоретические построения и юридические формулировки не особо интересны автовладельцам с практических позиций. Важен конечный результат — возмещение вреда страховщиком не производится. Поэтому ограничимся практическим перечислением подобных ситуаций.

Отказ от выплаты возможен в единственном случае: страхователь не сообщил страховщику о произошедшем событии своевременно, а страховщик не узнал о событии из других источников, и несвоевременность сообщения повлекла невозможность осуществить выплату. Такая ситуация возможна, например, если после ДТП ТС восстановлено, и потерпевший не может подтвердить понесённые расходы, или ТС утилизировано без осмотра и фиксации повреждений, а информация о событии поступила страховщику только после ремонта или утилизации соответственно. Практически такая ситуация малореальна.

Освобождение от выплаты производится при причинении вреда вследствие:

- умысла страхователя и/или потерпевшего на возникновение ущерба;

- ядерного взрыва или радиационного воздействия;

- военных событий, манёвров и других подобных мероприятий;

- гражданской войны, массовых волнений, забастовок.

В этих случаях практический интерес представляют умышленные действия страхователя/потерпевшего по причинению вреда с целью получить страховку, или страховое мошенничество. Подобные случаи нередки, но переводят нас в уголовную плоскость. Прочие причины освобождения от выплаты относятся к форс-мажору.

Вышеперечисленные основания относятся к общим, применимым ко всем видам страховых правоотношений. Исключения из страховых случаев предусмотрены специальным законом. К ним относятся причинение вреда:

- при использовании не указанного в полисе ТС;

- морального вреда, упущенной выгоды;

- в соревнованиях, испытаниях, при обучении езде на специальных территориях;

- при загрязнении среды;

- при воздействии груза, если такой риск должен быть застрахован по другому виду страхования;

- работникам, если такой вред застрахован по другому виду страхования или возмещается за счёт соцстраха;

- работодателю, если это связано с причинением вреда работнику;

- ТС под управлением виновника, а также прицепу к ТС и перевозимому грузу;

- при погрузке/разгрузке груза;

- антиквариату, уникальным историко-культурным объектам, драгоценностям, религиозным предметам и т. п.;

- пассажирам, если такой риск должен быть застрахован по другому виду страхования.

Правомерным будет также отказ возместить ущерб сверх страховой суммы, которая в настоящее время составляет:

- по жизни и здоровью — 500 000 р. каждому потерпевшему;

- по имуществу — 400 000 р. каждому потерпевшему.

Что делать в таких ситуациях?

Если отказали в выплате и возникновении вреда в результате умысла и форс-мажора обязанности по его возмещению возлагаются на потерпевшего.

В исключительных случаях (военные действия, радиационные аварии и пр.) возможны какие то госпрограммы поддержки и компенсации.

Ущерб в случаях, когда событие не является страховым, возмещается виновником или страховщиком, осуществившим страхование рисков по другим договорам. В любом случае общий порядок действий таков:

- Фиксация события компетентными органами или в установленном законом и иными, чем ОСАГО, правилами страхования порядке, в т. ч. в зависимости от обстоятельств:

- вызов ГИБДД и оформление происшествия;

- составление актов, заполнение специальных норм (о несчастном случае, факте ущерба и т. д.);

- фиксация физических повреждений в медучреждениях и т. д.

- Обращение к страховщику, застраховавшему риски по основанию иному, чем ОСАГО, формулировка требований к причинителю вреда.

- При не урегулировании вопроса добровольно — обращение в суд с соблюдением претензионной процедуры, если это предусмотрено законом или договором.

Незаконные причины отказов в страховой выплате ОСАГО

Пик неправомерных отказов выплаты по ОСАГО пришёлся на первую половину 10-х гг., сейчас количество незаконных решений резко уменьшилось.

Трудно выделить типичные случаи неправомерных отказов в современных условиях, но традиционно страховщики стремятся уклониться от обязанностей при причинении вреда:

- водителем в состоянии опьянения;

- водителем без соответствующей категории или вообще без прав;

- виновник скрылся с места ДТП;

- водитель не вписан в полис;

- вне периода страхования.

Некоторую сложность представляют случаи, когда сотрудниками ГИБДД установлено нарушение ПДД обоими участниками происшествия либо виновность оспаривается участниками происшествия. Страховщик обязан произвести выплату пропорционально степени вины водителей, установленной судом, а при отсутствии соответствующего судебного акта — в равных долях. Если решение о выплате зависит от результатов рассмотрения гражданского, уголовного или административного дела, выплата может быть приостановлена до вынесения конечного решения.

Такой порядок существуют до 01.10.2019 г. После указанной даты вступят в силу изменения в Закон, согласно которым ДТП могут оформляться без ГИБДД даже при разногласии участников события в оценке обстоятельств, т. е. закон фактически отстраняет компетентные органы от участия в разбирательстве происшествия привлечения виновников к ответственности за нарушения ПДД.

При разногласиях в виновности страховщик должен будет выплачивать страховку согласно решению суда, а при его отсутствии — в равных долях. Как будет складываться практика применения новой нормы, неизвестно. Пока представляется, что необоснованное заявление абсолютного виновника в ДТП о несогласии со своей виной повлечёт возмещение ему 50% вреда в ущерб добросовестному потерпевшему, который также получит половину выплаты вместо гарантированного ст. 3 Закона возмещения ущерба.

Действия потерпевшего при необоснованном отказе

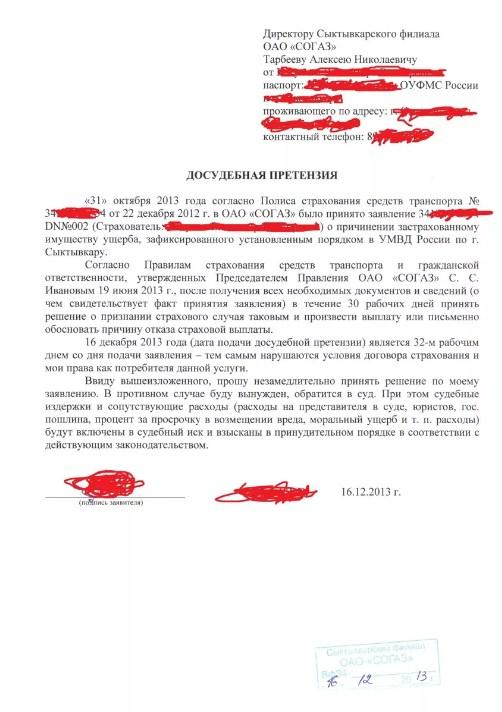

Закон предусматривает предварительный претензионный порядок разрешения споров. Если страховая компания отказала в выплате или в случае нарушения установленного 20-ти дневного срока выплаты, потерпевший обязан направить претензию страховщику.

Форма претензии произвольная, но обязательно указываются:

- данные потерпевшего;

- информация о событии;

- сведения об обращении к страховщику с заявлением и всеми необходимыми документами;

- требования.

При необоснованном отказе помимо собственно ущерба страховщик должен выплатить потерпевшему:

- неустойку 1% от суммы возмещения (разницы между подлежащего выплате и выплаченного) за каждый день просрочки — при денежном возмещении;

- неустойку 0,5% от размера ущерба за каждый день за нарушение сроков направления на ремонт, проведения ремонта — при натуральном возмещении;

- 0,05% от страховой суммы за каждый день — при нарушении сроков ответа на претензию;

- штраф 50% от невыплаченного возмещения (разницы между подлежащего выплате и выплаченного);

- компенсацию морального вреда.

Благодаря жёсткому контролю ЦБ за деятельностью страховщиков ОСАГО, сложившейся судебной практикой, случаи неправомерного отказа в выплатах в настоящее время редки.

Полезное видео

Здесь рассказывается о том, как действовать если страховая отказала в выплате по ОСАГО:

Добрый день. В сегодняшней записи я хочу рассказать про популярную проблему – страховая отказала в выплате по ОСАГО.

Главная задача любой страховой компании — это получение прибыли. Что составляет ее доход? Это разница между суммой оплаты страховых договоров во время их заключения и размером обязательных выплат в случае наступления установленных страховых случаев.

На сегодняшний день существует достаточно много добросовестных и солидных компаний, которые заботятся о своих клиентах. Однако вместе с ними на рынке есть множество страховщиков, которые могут незаконно отказывать в выплате возмещения по страховке. В особенности часто это касается выплат по ОСАГО. На подобное нарушение закона просто нельзя смотреть сквозь пальцы и послушно соглашаться со страховщиком. Очень важно отстаивать собственные права.

Вот небольшое видео по теме от автоюристов:

Для начала необходимо отметить, что вред страховщиком не возмещается при следующих страховых случаях:

- Умысел самого потерпевшего.

- Война и различные общественные беспорядки.

- Ураганы и землетрясения.

- Ядерный взрыв или повышенный уровень радиации.

- Причины же, по которым ущерб по страховке ОСАГО не возмещается, следующие:

- Потерпевший страхователь сделал с машиной определенные действия или манипуляции, из-за которых правильно оценить весь ущерб не представляется возможным.

- Несвоевременное извещение страховщика.

- Не были предоставлены нужные документы.

- Страховой случай произошел в момент каких-либо соревнований, либо при обучении вождению.

- Был причинен ущерб экологии.

- Транспортное средство, которым причинен был ущерб по ОСАГО вообще не застрахован.

- Был причинен исключительно моральный ущерб.

- Работник навредил собственному работодателю.

- Водитель навредил грузу и транспортному средству.

- Ущерб причинен был разнообразным уникальным предметам и вещам, антиквариату.

- Ущерб был нанесен пассажирам, у которых должна быть отдельная страховка.

- Повреждения произошли во время разгрузки или погрузки.

Таким образом, причин для законного отказа в страховой выплате по ОСАГО существует довольно много.

Для того, чтобы не выплачивать положенную по закону страховку, страховщики пойти могут на различные ухищрения. Так, клиенту могут и отказать в выплате, если он не прошел специальный тест на алкогольное опьянение на протяжении пары часов после ДТП, либо не сделал звонок в фирму с места аварии.

Вдобавок, в страховых соглашениях почти всегда указано, что страховщик может задержать страховую выплату, если есть определенные сомнения в верности бумаг, которые были предоставлены клиентом. Подтвердить же обоснованность подобных сомнений, по словам юристов, почти невозможно. Таким образом, клиент компании рискует не получать законное возмещение так долго, насколько это вообще возможно.

Если страховая компания не может, либо просто не желает выплачивать собственному клиенту страховку, то она придирается к разным нюансам. Этой мелочью вполне может стать указание в официальном заявлении о страховом возмещении ущерба, настоящего места проживания клиента, а не места регистрации по паспорту. Подобную ошибку вполне могут расценить, как предоставление неправильных сведений и это станет важной причиной для полного отказа в выплате.

Существуют и прочие интересные уловки, и способы обмана водителей. Правила страхования — важный компонент любого страхового соглашения. В тексте последнего, в самом конце очень мелким шрифтом часто написано о том, что потенциальный клиент полностью согласен и ознакомлен со страховыми правилами. Однако текст самих правил потенциальному страхователю не предлагается. С чем это связано?

Правила утверждены страховщиком и официально согласованы с Госфинуслуг, поэтому они для всех одни. Клиенту нужно обязательно учитывать тот факт, что эти правила – большой документ, который может также содержать в себе регулирование различных вопросов, которые непосредственно в соглашении вообще не затронуты.

Таким образом, страховщик, основываясь на правилах, с легкостью может отказаться выплачивать страховку по ОСАГО.

Для начала потребуется понять главную причину отказа в страховке. Если она абсолютно не обоснована, то клиент должен добиваться получения страховых денег.

После этого надо потребовать у страховой компании письменный отказ, ведь все действия далее без него будут просто бессмысленны. Если страховщик будет отказываться выдать данный документ, необходимо настаивать на его быстром получении.

Получив отказ, важно хорошо его изучить. Данный документ должен в обязательном порядке в себе содержать нужные реквизиты: подписи уполномоченных лиц и официальные печати. Там точно не должно быть каких-либо разночтений.

РСА и ЦБ — весьма солидные учреждения. РСА на сегодняшний день является тем органом, который осуществляет контроль за страхованием в России автогражданской ответственности. Центробанк — это еще одно ведомство, которое отвечает за выплаты российским гражданам.

Для начала потребуется подать официальную жалобу ЦБ. На сегодняшний день это можно будет сделать разными методами:

- Через российскую Почту специальным заказным письмом.

- С помощью заявления на официальном интернет-портале банка.

- Непосредственно в руки специалисту банка.

- Можно также с помощью почты или официального сайта подать официальную жалобу в РСА.

Проблему с выплатой страховки через выше описанные учреждения можно решить быстро. На рассмотрение жалобы дается тридцать дней.

Если обращение в РСА и ЦБ РФ не помогло, придется написать претензию в адрес начальства страховщика с требованием как можно скорее возместить весь ущерб. В настоящее время это действующее требование российского законодательства.

Чтобы направить специальную претензию, можно воспользоваться такими способами:

- Использование услуг Почты России.

- Личная доставка в отделение фирмы. В такой ситуации потребуются два экземпляра.

- Придется также получить специальное подтверждение о том, что ваша претензия была принята.

Таким подтверждением является почтовое извещение о вручении, либо номер входящего с официальной подписью и уполномоченного лица на втором экземпляре. На вашу претензию должен будет прийти официальный ответ на протяжении 10 суток.

Если же ответа не последовало, придется выполнить ниже описанный шаг.

Для решения вопроса невыплаты страховки по ОСАГО суд — последняя официальная инстанция, куда может обратиться обманутый клиент. Если нанесенный ущерб не превышает 50000 рублей, то иск, подается в мировой суд.

Если сумма убытка больше, то иск в таком случае подается в районный суд, либо городской.

Важно отметить, что государственная пошлина не оплачивается, т.к. клиент — потребитель услуг страхования. Гражданин может участвовать на процессе суда лично, либо через специальных представителей (автоюристов). Пускать такое дело на самотек строго не рекомендуется.

В результате обращения в суд, клиент страховой компании получит решение по иску и так называемый исполнительный лист. После этого можно будет решать проблему выплат.

С бумагами, подтверждающими долг страховщика, можно будет получить деньги компании на законных основаниях. Как это сделать?

Первый способ. Подача официального заявления в ту финансовую организацию, где открыт банковский счет страховщика-должника для их дальнейшего списания. К заявлению необходимо приложит исполнительный лист из суда. Денежные средства на счет взыскателя в банке, как правило, приходят спустя три рабочих дня.

Второй способ. Также можно обратиться к приставам, реализующим судебное решения, при том условии, что у фирмы-должника на банковском счете нет денег. Если все-таки до этого дошло, то надо обязательно подумать, не готовится ли выбранный страховщик к банкротству.

В случае банкротства страховщика, вам придется обращаться за выплатой в РСА.

Подведя итог всему выше сказанному, очевидно, что на для отстаивания своих прав потребуется много времени, сил, денег и нервов. Поэтому, чтобы все прошло гладко и быстро, а страховые выплаты вам действительно вернули, рекомендуется воспользоваться услугами профессиональных автоюристов. Такие специалисты за отдельную плату позаботятся о том, чтобы страховка по ОСАГО вам была выплачена в полном объеме.

Увидев, что конкретный человек полностью готов пойти на любые меры, чтобы отстоять свои права, страховые компании, скорее всего, заплатят причитающуюся сумму на ремонт транспортного средства. Немаловажным фактором для выплаты законной страховки в таком случае страховщиком является то, что в судебном порядке с него взыщут намного больше.

НА этом у меня сегодня все. Я надеюсь, что статья полностью ответила на вопрос о том что делать если страховая отказала в выплате по ОСАГО.

Если у вас остались вопросы или если вы хотите дополнить статью – пишите комментарии.