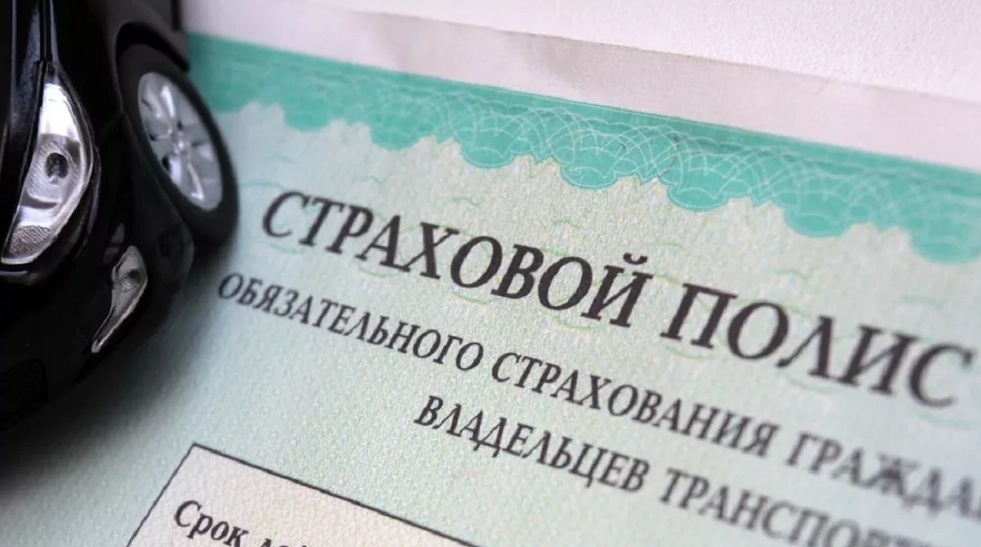

Каждый владелец индивидуального транспорта знает, что садиться за руль без наличия страхового полиса недопустимо. Это правило регламентировано действующим законодательством страны. Что такое полис ОСАГО, и как он работает, а главное – насколько необходим этот документ, и что он даёт на практике, давайте разбираться.

Что такое ОСАГО – определение

Полис обязательного страхования автомобиля ОСАГО на предмет гражданской ответственности – это документ, равнозначный водительскому удостоверению. Без него ездить запрещено. Наличие бумаги гарантирует её владельцу компенсационные выплаты в случае аварии.

Законодательная база регламентирует это понятие с 2002 года, закрепляя за данной услугой право быть обязательной. За последние годы статья 40 ФЗ РФ, где подробно рассмотрены аспекты обязательного страхования транспортных средств, не утратила своей актуальности – в неё внесены поправки и дополнения. Но порядок оформления, требования и обязательное условие наличия полиса остаются неизменными. Кроме того, в планах Минфина введение системы электронных страховок.

Сегодня на территории государства работает ряд компаний, оказывающих подобные услуги, при этом они не рассматриваются юридически как обязательные, а могут быть оказаны только в дополнение к ОСАГО.

Для чего нужен полис ОСАГО?

Наличие страхового полиса ОСАГО – это гарантия того, что человеку не придется нести непредвиденные расходы, связанные с наступлением следующих ситуаций:

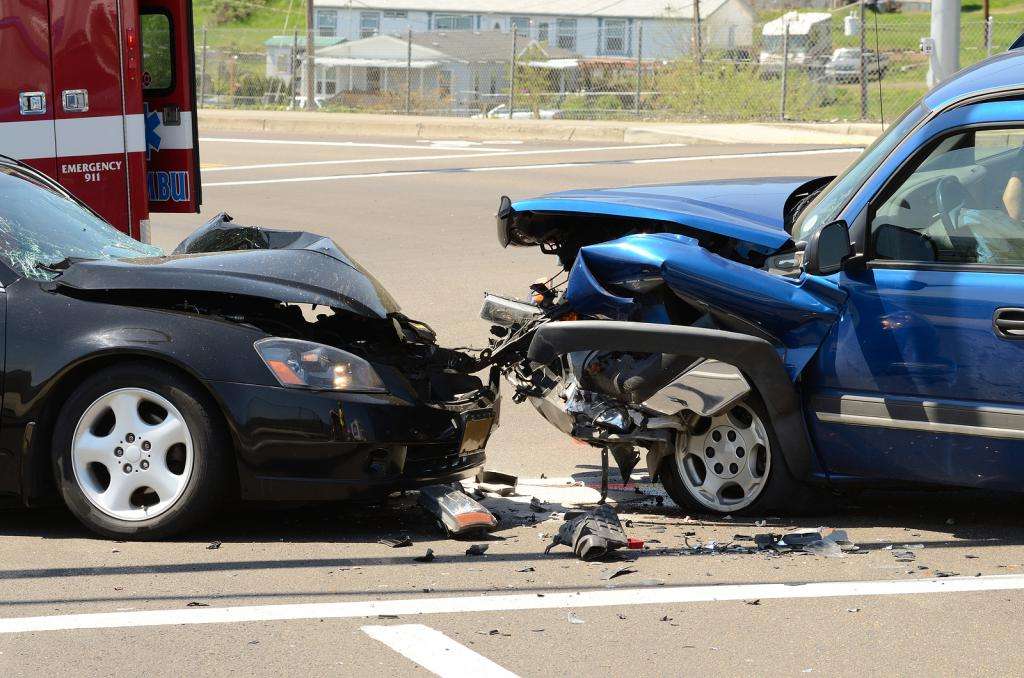

- Произошло ДТП по вине конкретного лица. Компания, заключившая с ним договор, берёт на себя все финансовые затраты, компенсирующие имущественный ущерб и расходы на лечение всем пострадавшим, если этого требует ситуация. А непосредственно ремонт автомобиля будет финансировать виновник. Исключение – наличие у него автокаско.

- Человек разбил свою машину, но при этом в ДТП он не виновен. Все расходы по ремонту оплатит компания лица, спровоцировавшего аварию.

- В аварии виноваты оба. Ущерб возместят двум участникам столкновения, но в долевом отношении. Как правило, сумма, которую вернут пострадавшим – порядка 50% от общего размера понесённых затрат.

Справка! Предельно допустимая величина выплат – 400 тысяч российских рублей. Если машина сильно пострадала, и этих денег не хватит для восстановления, разницу между страховыми начислениями и общими расходами пострадавшего ему выплатит виновник.

Кроме обязательного полиса существует ещё и добровольный вариант страхования – ДСАГО. Он стоит на порядок больше, но его покрытие ограничено 30 миллионами рублей. Этих средств хватит на ремонт самого дорогого автомобиля.

Сколько стоит ОСАГО?

Стоимость полиса невозможно озвучить конкретными цифрами – это величина собирательная. Она складывается из базовой части – фиксированного тарифа и набора коэффициентов. Также во внимание принимаются следующие факторы:

- типовая классификация автомобиля – легковое или грузовое транспортное средство;

- кто является собственником – это может быть как юридическое, так и физическое лицо;

- регион проживания водителя;

- возраст;

- общий стаж вождения.

Какой будет конечная сумма, зависит и от технических характеристик машины, её мощности, количества дорожно-транспортных происшествий, в которых доказана вина владельца страховки, и иные сопутствующие факторы. Аккуратная езда и ответственное, внимательное поведение на дорогах могут положительно сказаться на стоимости услуги и сэкономить значительную часть суммы. Так, например, каждый год движения без ДТП – это минус 5% от цены, при этом максимальная скидка может доходить до половины стоимости полиса.

- покупать полис сразу на 12 месяцев – это дешевле, чем оформлять его на короткий период;

- при длительном страховании можно распределить платежи удобными к погашению суммами;

- если стоимость услуги выросла, заключённый на неё договор работает на прежних основаниях, и доплата взиматься не будет, тогда как повторное оформление будет иметь уже более высокую базовую цену.

Что входит в страховку ОСАГО?

Попадая в дорожное происшествие, любой человек впадает в стрессовое состояние, особенно если понимает, что является инициатором аварийной ситуации. Чтобы оформить компенсационные выплаты, необходимо не только соблюсти процедуру оформления ДТП, но и оценить, насколько конкретная ситуация вписывается в рамки страхового случая ОСАГО. Владелец полиса имеет право рассчитывать на возмещение материального ущерба по факту компенсации денежных средств, направленных на восстановление здоровья пострадавших, первую помощь, лечение и реабилитацию. Сюда войдут выплаты, целевое предназначение которых — возмещение расходов на ремонт транспортного средства потерпевшей стороны.

Специфической особенностью политики компании можно считать единовременное возмещение ущерба, имеющего лимитные ограничения. Помимо этого, каждому, оформляющему полис, следует понимать, что именно страхует организация. Предметом оказания услуги в данном случае выступает ответственность, в рамках наступления которой за счёт компании будут покрыты затраты по ремонту и восстановлению чужого транспортного средства. Страховой случай имеет неразрывную связь с движением. Как это выглядит на практике?

К примеру, ваш автомобиль находится на оборудованном парковочном месте. Мимо двигается грузовое транспортное средство, которое непреднамеренно его задевает. Эта ситуация также классифицируется как страховой случай. А вот если грузовик по какой-либо причине остановит своё движение и высыплет содержимое своего кузова на авто, под страховую данная ситуация уже не попадает, так как факта движения на момент нанесения имущественного ущерба не было.

Срок обязательного страхования

Минимальный период страхования определяется категорией автомобиля. Для каждой группы он устанавливается индивидуально. Классификация проводится по следующему принципу:

- минимальный период страхования по ОСАГО – 90 дней;

- для собственников автомобилей, регистрация которых проведена за пределами территориальных границ РФ, но он временно прибывает в России сроком не более двух недель – от 5 до 15 календарных дней;

- машины, направляющиеся в места проведения технического осмотра или в регион постоянного нахождения – 20 дней;

- для всех остальных категорий транспортных средств, имеющих российскую регистрацию – один год, который не всегда может быть приравнен к календарному периоду.

Если машина новая, и её срок эксплуатации составляет менее 12 месяцев, водитель имеет право приобрести полис на 3 месяца.

Как работает ОСАГО при ДТП?

Давайте разберёмся, как это всё работает на практике? Итак, по факту ДТП процесс будет развиваться по следующему алгоритму:

- Владелец страховки информирует компанию о факте аварии. До приезда представителей ничего не трогает, старается максимально подробно сфотографировать ситуацию.

- Документальное оформление происшествия – приезд работников полиции, составление протокола с указанием специфики аварии и характером имущественных повреждений. К нему прилагается схема происшествия.

- Вынесение постановления об открытии административного делопроизводства — при этом каждый участник события получит соответствующее подтверждение ДТП.

- Сбор и подача пакета документов в компанию-страховщика. На официальном сайте ОСАГО можно найти полный перечень бумаг на данный случай.

- Материальное возмещение – услуга проведения компенсационных выплат по закону должна быть оказана в срок не позднее 20 рабочих дней от даты подачи соответствующего заявления от владельца полиса. Если ситуация затягивается, организация обязана выплатить пеню. Если заинтересованное лицо считает, что размер начислений слишком мал, он обращается в судебные органы и пишет претензию. В течение 10 суток её рассмотрят и передадут в суд.

Чтобы размер компенсации был начислен по максимуму, крайне важно соблюдать порядок действий при ДТП по ОСАГО и предоставить сотрудникам как можно больше информации в свою пользу.

Что будет, если ездить без страховки?

Следует понимать, что обязательное страхование ОСАГО – это мероприятие, в первую очередь направленное на защиту интересов его владельца. Уклоняться от требований закона, пытаясь ездить без полиса, означает нежелание защитить собственное финансовое благополучие, а также это серьёзное административное правонарушение. Законом предусмотрено не только обязательное оформление полиса ОСАГО – документ следует всё время носить с собой (как только его владелец садится за руль). Отсутствие бумаги влечёт за собой наказание.

Кроме штрафа при аварии шофёр будет за свои деньги ремонтировать не только собственную машину, но и компенсирует в полном объёме финансовые потери пострадавшей стороне, если его вину докажут. А когда ситуация усугубляется наличием пострадавших лиц, все затраты на их лечение человек, не оформивший услугу, будет погашать из своего кармана. Как быть, если страховка имеется, но водитель случайно забыл её дома? С юридической точки зрения такой аргумент не облегчит участь водителя – штраф всё равно будет. Но если удастся убедить полицию в наличии полиса, он может быть минимальным.

В 2019 году штрафные санкции – это пока единственный способ воздействия на нерадивых автовладельцев, и максимум, который грозит им по данному пункту ПДД – 800 рублей, тогда как ещё несколько лет назад такая ситуация могла закончиться снятием номеров и эвакуацией машины на штрафстоянку.

Видео по теме

В Российской Федерации страхование подразделяется на две категории: обязательное и добровольное. Как работает ОСАГО и что подразумевается под аббревиатурой? ОСАГО является обязательным страхованием автогражданской ответственности страховщика. Приобретая полис ОСАГО, гражданин становится клиентом страховой компании, в которую он обратился. После заключения договора у собственника на руках остается полис бланка строгой отчетности либо документ, распечатанный на бумаге формата А4, заверенный печатями, а также квитанция об оплате. У страхователей остаются на руках копии документов, заявление. В заявлении указаны полные данные страхователя и всех вписанных водителей. Договор действует 1 год на всей территории РФ. Если клиенту нужно застраховать автомобиль на меньший срок, то есть возможность уменьшить период использования. При страховом случае собственник автомобиля может обратиться в любой офис страховой компании виновника. Риском ОСАГО является автогражданская ответственность.

Вам будет интересно: Деятельность Центрального банка России

Документы

В процессе страхования клиент должен предоставить представителю страховщика документы: паспорт собственника или страхователя, паспорт транспортного средства или свидетельство транспортного средства, водительские удостоверения всех водителей, вписанных в страховку. Также, придя в офис, нужно взять с собой мобильный телефон. Во время оформления приходит код-пароль, без которого нет возможности сделать страховку.

Действия ОСАГО при ДТП

Вам будет интересно: Квалифицированный инвестор — это. Значение понятия, критерии определения

Как работает ОСАГО при ДТП? Пострадавшая сторона должна обратиться в страховую компанию виновника с его полисом для получения выплаты. Если ущерб больше лимита, то потерпевший имеет право взыскать оставшуюся часть в судебном порядке. Потерпевшими могут быть все физические лица, которым был причинен вред (жизнь, здоровье, порча имущества).

Как работает ОСАГО, если виноват ты? Виновник ДТП не может получить выплату для своего автомобиля, так как не является потерпевшим. Как работает полис ОСАГО для виновника? С его помощью виновнику не нужно покрывать основную сумму ущерба, причиненного потерпевшему. То есть нет надобности платить за свою и чужую машину. Для того чтобы получить выплату для себя, необходимо застраховать машину, используя добровольные виды страхования. Это КАСКО.

Вам будет интересно: Самые красивые деньги мира: обзор и интересные факты

Случаи невыплаты

- если виновником является одно автотранспортное средство, а страховка оформлена на другое, выплата устанавливается только на машину, указанную в страховке;

- упущенная выгода, моральный вред причиненные из-за дорожно-транспортного происшествия не являются страховыми случаями;

- учебная езда в специальном месте, испытания, соревнования;

- загрязнение окружающей среды;

- ответственность грузоперевозчиков должна быть также застрахована, если вред произошел из-за груза;

- жизнь и здоровье не возмещаются во время работы, если есть другие виды страховок;

- не возмещается убыток работодателя из-за возмещения вреда работнику;

- автомобиль виновника дорожно-транспортного происшествия невозможно покрыть с помощью страховки;

- в процессе погрузки либо разгрузки груза;

- нет возможности восстановить ценности с помощью ОСАГО.

Если повреждение произошло из-за вышеперечисленных обстоятельств, то выплаты не будет.

Примеры

Должна наступить гражданская ответственность застрахованного автотранспортного средства. Как работает ОСАГО при единственном участнике дорожно-транспортного происшествия (въехал в дерево, пенек, захлопнулась дверь гаража и т. д.)? Такие события не будут являться страховыми случаями относительно ОСАГО. Минимальное количество участников ДТП – два. У виновника наступит ответственность, а пострадавший будет иметь право на возмещение ущерба.

Повреждение автомобиля по неопознанным причинам (прокололи шины, поцарапали гвоздем, и т. д.) не страховой случай, так как виновник неизвестен и не владелец машины. Для этих случаев есть КАСКО.

Повреждение должно быть получено из-за эксплуатации транспортного средства во время перемещения. Например, вред автомобилю был причинен на стоянке другим авто, владелец открыл дверь и повредил другую машину. Это не страховой случай и выплаты не будет, ведь машина должна быть в движении.

Если у клиента два автомобиля, полис был у одного, а страховой случай произошел с другим авто, то выплаты не будет, так как полис привязывается к одной машине. Клиент обязан приобрести две страховки, по одной на каждую машину.

Электронное ОСАГО

Вам будет интересно: Проверка полиса ОСАГО по базе

Действия электронного полиса ОСАГО в зависимости от года выпуска транспортного средства

Ввод в базу ошибочной информации

После ввода всей информации нужно ее перепроверить, так как малейшая ошибка не даст оформить договор. Поэтому, чтобы не задаваться вопросом, работает ли ОСАГО, необходимо точно ввести данные. Если удалось оформить договор с ошибками, то при страховом случае может быть отказ при выплате, ведь ошибка – это предъявление неверной информации.

Сбой системы

Программы периодически обновляются, поэтому, если система длительное время не отвечает, нужно попробовать оформить договор на следующий день.

Мошенничество

Электронное ОСАГО порождает появление новых мошенников в Интернете. Соблюдение требований по продаже полисов регулируется Центральным Банком РФ. За прошлый год было удалено 840 доменов с поддельными продажами. Клиентам после оформления и оплаты на почтовый ящик не поступает документ, поэтому требовать от страховой компании возмещения ущерба не представляется возможным. Незаконно оформление договора за комиссию, а также, если у страховщика стоимость страховки окажется намного дешевле.

Существуют правила, с помощью которых клиент может избежать мошенников.

Виды полисов ОСАГО

ОСАГО делится на несколько видов:

В законе нет информации по максимальной численности водителей, вписанных в страховку. Но в бланке указано всего пять граф. При ограниченной страховке можно ввести до пяти человек. Если нужно большее количество, то нужно выбрать неограниченную страховку. Такая страховка будет стоить дороже примерно в два раза.

Цена полиса

Стоимость страховки исходит от базового тарифа и поправочных коэффициентов. Тарифы регулирует Центральный Банк России, имеет право увеличить или уменьшить их один раз в год. Но так как стоимость автомобилей растет с каждым годом, соответственно, цены на запчасти также, то речь идет об увеличении. Как работает ОСАГО, исходя из территории регистрации? Существует определенный коэффициент, относящийся к территории, у каждой области он свой. Также есть система скидок для клиентов, класс водителя зависит от безубыточности, стажа вождения, возраста. Поэтому невозможно сразу ответить на вопрос, сколько будет стоить страховка. Программа сама выдает стоимость.

Действие полиса за границей

Как работает ОСАГО за границей? Полис дает право владельцу автотранспортного средства передать ответственность на страховую компанию только в пределах Российской Федерации. Перед поездкой за границу нужно будет купить похожую страховку, которая обязательна в других странах – зеленая карта (Green Card). Документ проверяют на таможне, приобрести его можно в страховых компаниях, иногда оформление происходит на границе. Тарифы стандартны для всех, но зависят от длительности: на один год стоимость составит в пределах 12000 рублей, 15 дней – 1300 рублей.

Обязанность приобретения страховки

На всей территории Российской Федерации использование автотранспортного средства возможно лишь со страховым полисом ОСАГО. После покупки авто в течение десяти дней собственник обязан застраховать ОСАГО. Страхователь и собственник транспортного средства могут отличаться. Страхователем может быть любое дееспособное физическое лицо, предоставившее все необходимые документы.

Отсутствие страхового полиса

При управлении автотранспортным средством без обязательного страхового полиса собственнику нужно заплатить штраф. Если же он становится виновником при ДТП, появляется обязанность самостоятельного возмещения ущерба пострадавшему.

В случае если действие предыдущего договора закончились, но автомобиль не будет использован длительное время, то не обязательно страховать его вновь. Штраф не предусмотрен для автомобилей, стоящих в гараже.

Любой водитель в РФ, желает он того, или нет, должен приобрести полис ОСАГО. А расшифровывается эта аббревиатура так.

Осаго — обязательное страхование автогражданской ответственности.

Зачем нужно ОСАГО

В российском законодательстве автогражданская ответственность объясняется как необходимость возмещения причиненного ущерба потерпевшей стороне. Другими словами, суть ответственности заключается в том, что если вы станете виновником ДТП то, должны полностью компенсировать причиненный ущерб, который вы можете нанести участникам дорожного движения. К примеру, заплатить за ремонт автомобиля, в который вы въехали, или же оплатить лечение, переходящего дорогу пешехода, которого вы сбили.

Еще не так давно после аварии виновник и лицо потерпевшее должны были разбираться с возмещением ущерба машине и здоровью людей, которые в ней находились в момент ДТП, самостоятельно. Разумеется, на этом фоне, нередко случались конфликты, так как оба участника ДТП, разумеется, располагали собственным представлением о размерах необходимой компенсации. И очень часто виновник имел доступные средства, чтобы за раз рассчитаться с пострадавшим. В результате этого, иногда, тяжело было урегулировать данный конфликт.

Оценка причиненного ущерба проводится либо самой компанией страховщиком, либо независимыми экспертами. В основном до недавнего времени, благодаря вторым можно было рассчитывать на какую-никакую объективность, т.к. страховые компании обычно сильно занижали страховые выплаты.

По закону Российской Федерации владелец автомобиля обязан застраховать свое транспортное средство в течение 5 дней после того, как оформил его в собственность. При отсутствии полиса ОСАГО автомобиль просто напросто не станут регистрировать в ГИБДД, а садиться за руль ТС без наличия полиса запрещено.

Если вас остановит сотрудник ДПС, а у вас не будет ОСАГО то готовьтесь оплатить штраф от 500 до 800 рублей. Если же вы просто забыли полис на работе или дома, то штраф будет 100 р. Это делается потому что по-факту полис есть и в том случае, если случится ДТП, не так важно, где именно находится полис — в машине или в шкафу дома. Важно то, что страховщик за вас расплатится.

Где еще страхуют автогражданскую ответственность

Россия далеко не первая страна, которая практикует обязательное страхование гражданской ответственности на управление транспортным средством. ОСАГО применяется во многих европейских странах. К тому же — это наиболее легкий способ обеспечить оплату нанесенного ущерба, пострадавшим из-за дорожно-транспортного происшествия.

Кто такие страховщики

В нашем государстве осуществлять деятельность по обязательному страхованию гражданской ответственности разрешено только членам Российского союза автостраховщиков или сокращенно РСА. К тому же у всех компаний должна быть обязательная лицензия от Федеральной службы по страховому надзору. Данная организация является гарантом выплат по страхованию ОСАГО, что бы ни случилось с вашим страховщиком. В случае банкротства компании, ее клиенты могут не беспокоятся — они в любом случае получат обязательные выплаты из предназначенного для такого случая фонда РСА.

Что дает полис ОСАГО

Наличие полиса ОСАГО обеспечивает вам гарантию того что: если вы вдруг станете виновником аварии, то страховая компания выплатит причиненный ущерб пострадавшим. Но, иногда сумма ущерба может превышать максимальный размер страховой выплаты. В настоящий момент максимальная сумма выплаты составляет 400 000 рублей.

Устанавливая размер страховой выплаты за причиненный ущерб, имуществу пострадавших в аварии, страховые компании учитывают в расчете средние цены, того региона, где случилось дорожное происшествие. При вынесении цена ущерба поврежденного транспортного средства, учитывают также износ его запасных частей.

Когда рассчитывается возмещение вреда, который вы причинили здоровью других участников дорожного движения, то включают расходы на медицинские услуги, расходы по уходу за травмированным, сумму утраченного заработка, а в самом наихудшим варианте – компенсации связанные с потерей кормильцев и траты на погребение.

Получить страховое возмещение автогражданской ответственности – достаточно хлопотное дело. Прежде всего, необходимо правильно действовать при наступлении страхового случая. Существует 2 варианта поведения в такой ситуации:

- Оформление европротокола

- Вызов сотрудников ГИБДД

Европротокол

Европротокол оформляется в случае наступления ДТП обеими сторонами — виновником и потерпевшим. В данном случае ущерб должен быть не более 50 000 рублей и у сторон не должно возникать разногласий в том, по чьей вине произошла авария.

Урегулирование ДТП с привлечением ГИБДД

Вы должны вызывать на место, где произошло дорожно-транспортное происшествие, сотрудников ГИБДД, проследить, чтобы случившееся было подробно и правильно записано в справках и протоколах. Сознавая, как много времени и сил придется потратить, чтобы воспользоваться своим правом на возмещение убытков по ОСАГО, многие автомобилисты нередко игнорируют эту возможность, если нанесенный ущерб не слишком велик. С царапинами на бампере, битыми стеклами и зеркалами редко кто пойдет за выплатой страхового возмещения.

Сейчас даже несильный ущерб можно будет возместить за счет страховки автомобиля без лишнего труда. Данная возможность стала доступной после 1-го марта 2009 года. Именно тогда начали действовать поправки в законе об ОСАГО, благодаря которым стало возможным получение страховой выплаты без протоколов из ГИБДД, но только если размер ущерба небольшой (не более 50 тыс. рублей), участников ДТП только двое и ничье здоровье не пострадало.

Нельзя обойтись без ГИБДД, если в ДТП виновны оба участника и они не могут прийти к обоюдному решению, о том кто является виновником аварии. Новые поправки не может не радовать автолюбителей, но существуют ньюансы, о которых нужно знать. В случае если в процессе ремонта окажется, что ущерб для автомобиля больше, чем казалось с первого взгляда и более 50 тысяч рублей, компенсацию от страховой возместить уже не получится.

Так что если вы умудрились сильно разбить автомобиль бизнес класса, страховых 400 тыс. рублей может и не хватить. То же самое касается ситуации, когда пострадало сразу несколько машин. Тогда остальную сумму на ремонт придется оплатить виновнику из своих собственных средств. Но страховые компании предлагают немного доплатить и гарантируют что страховая выплата при ущербе будет более 400000 — дополнительное страхование автогражданской ответственности (ДСАГО).

Размер максимальных страховых выплат в 2019 году

Еще в 2014 году страховые суммы увеличены и не изменены поправками в закон 2019 года, теперь максимальные суммы по ОСАГО, которые можно получить при ДТП в 2019 году составляют:

если потерпевшему нанесен тяжкий вред здоровью или наступила смерть, страховая компания выплатит до 500 000 рублей

Размер выплаты на восстановление автомобиля составляет 400 000 рублей.

Суммы сверх вышеописанных, компенсируются при каждом случае отдельно. Также стоит отметить годового лимита выплат по ОСАГО нет.

Описанный выше предел выплат вовсе не значит, что пострадавший получит всю сумму компенсации целиком. Обычно их размер устанавливают сами страховые компании, но они не должны быть более сумм определенных законодательством. В случае, если страховая компания действует незаконно и пытается уменьшить сумму к выплате, пострадавшее лицо может обратиться за юридической помощью к аварийный авто экспертам и затем отстоять свои права в суде.

Срок действия полиса ОСАГО

Страховка ОСАГО чаще всего вступает в силу с момента заключения договора. Но бывают и случаи, когда страховые компании оформляют ее на следующий день после обращения.

Обычно срок действия ОСАГО ограничивается годом. Но разрешено вписать в страховой договор и меньший срок управления автомобилем (от 3-х месяцев). Полис при этом, конечно же, будет стоить дешевле. Эта возможность хорошо подходит, к примеру, для хозяев кабриолетов, которые в нашем климате не получиться использовать в холодное время года, либо же для водителей, которые вообще не ездят зимой.

Оформление полиса ОСАГО

Оформить полис ОСАГО вы можете даже в том случае если автомобиль не относится к вашей собственности. Часто даже вы можете заключить договор ОСАГО без доверенности не управление ТС, но, все таки, многие компании страхователи требует приложить копию этого документа. Кроме того, надо будет предъявить паспорт или временный документ удостоверяющий личность, ПТС или свидетельство о регистрации ТС, а также водительское удостоверение. Получить полис ОСАГО можно и на автомобиль с временным свидетельством о регистрации. А когда вы получите постоянное свидетельство о регистрации ТС, нужно будет как можно быстрее уведомить о этом факте страховую компанию.

Если в договоре указывается, что к управлению автомобилем допущены лишь определенные лица, потребуются их водительские удостоверения. Нельзя допускать управление автомобилем водителя, который не вписан в страховой полис. В случае если такой водитель станет виновником аварии, можно не рассчитывать на страховую выплату по договору ОСАГО.

Иногда при заключении договора ОСАГО могут осмотреть автомобиль. Это делается с целью профилактики мошенничества с авто-страховкой. Водитель может с кем-то договорится и потребовать компенсацию на ремонт транспортного средства, которые он нанес еще до того, как заключил договор обязательного страхования. Особенно бдительно страховые компании проверяют автолюбителей, которые водят машину по доверенности, так как по опыту страховых агентов именно они чаще всего осуществляют мошеннические действия.

«Оформление полиса обязательного страхования в среднем занимает 10–15 минут, но позаботиться об оформлении лучше заблаговременно, так как какие-то компании могут начать проверку ТС, а сам полис может начать действовать не ранее чем со дня, следующего за днем заключения договора страхования

Как рассчитывается стоимость полиса ОСАГО 2019

Стоимость полиса ОСАГО складывается из стоимости базового тарифа возраста водителя, марки автомобиля и стажа, места постановки на учет. Это связано с тем, что тарифы, условия осуществления страхования, размер компенсационных выплат по ОСАГО в Российской Федерации устанавливаются правительством РФ, вот почему у всех страховых компаний они не отличаются. Однако для разных водителей и разных автомобилей стоимость полиса ОСАГО будет отличаться.

«Основным параметром, из которого складывается размер выплат по ОСАГО является базовый тариф. Размер базовой ставки компании определяют сами. Но в 2019 для категории B — легковые автомобили он не может превышать 4 942 рубля. А вот минимальный размер для физических лиц той же категории составляет 2 746 рублей.

Окончательный размер страховой выплаты получается умножением базовой ставки на:

Действует ли полис ОСАГО за границей?

Стоит помнить, что полис ОСАГО дает гарантии его владельцу в том, что на страховую компанию перекладываются обязанности по возврату компенсации за ущерб, нанесенный им только в Российской Федерации. А вот уже в поездках за границу придется купить подобную автостраховку, но которая предназначена для эксплуатации в других странах. Отсутствие страховки запрещает поездки по территориям многих стран Евросоюза. Наличие такого полиса у водителя проверяют на таможне при выезде из России.

Называется такой полис Green Card. Его можно приобрести у большинства российских страховых компаний, Существует возможность купить его даже на границе.

Тарифы на международный полис ОСАГО – Green Card определяются едиными стандартами, вот почему у всех российских страховщиков стоимость этих полисов не отличается. Для территорий бывших республик СССР стоимость полиса будет гораздо дешевле нежели для стран европейского союза.

Порядок действий для получения компенсации по ОСАГО 2019

Чтобы получить компенсацию по ОСАГО при аварии необходимо обратиться в страховую компанию. Выплата будет сделана только после череды независимых экспертиз. А сумма, которую получится вернуть будет в каждом случае своя. Она складывается из следующих показателей: марки автомобиля, объема двигателя, года выпуска и т.д. В случае, когда водители по обоюдному согласию отказались от процедуры оформления ДТП, компенсации, соответственно, не будет.

Получить страховую выплату можно только при оформлении полиса. С 28 апреля 2017 года компенсация заменена ремонтом. Но иногда страховые компании все-таки выплачивают компенсацию потерпевшим.

Другими словами в случае если ТС требуется ремонт, страховая компания направит водителя, авто которого пострадало, в авто-мастерскую и компенсирует затраты за работу специалисту. Сделать это страховая компания обязана в течение 20-ти календарных дней. Ко всему прочему при ремонте должны использоваться только новые, а не бывшие в употреблении детали. А стоимость ремонта рассчитывается по методике Центрального Банка. Для расчета используют средне-рыночные, а не фактически затраченные материалы. То есть если размера компенсации, определенной страховой компанией для осуществления ремонта не будет достаточно, хозяин автомобиля должен будет доплатить за него сам. А максимальная сумма (лимит) выплаты в данном случае остался таким же и равен 400 000 рублей.