КАСКО – страховой продукт, которым каждый житель России может воспользоваться по собственному желанию. Государство не принуждает всех автомобилистов его приобретать, как в случае с ОСАГО и не устанавливает штрафные санкции при его отсутствии. То есть КАСКО – это добровольный страховой полис. Он защищает автомобилиста в случае кражи или нанесения вреда его машине и помогает предотвратить лишние затраты из своего кармана. Условия полиса сильно разнятся в разных страховых компаниях, а на конечную стоимость влияет множество дополнительных факторов.

КАСКО — основные характеристики и страховые риски

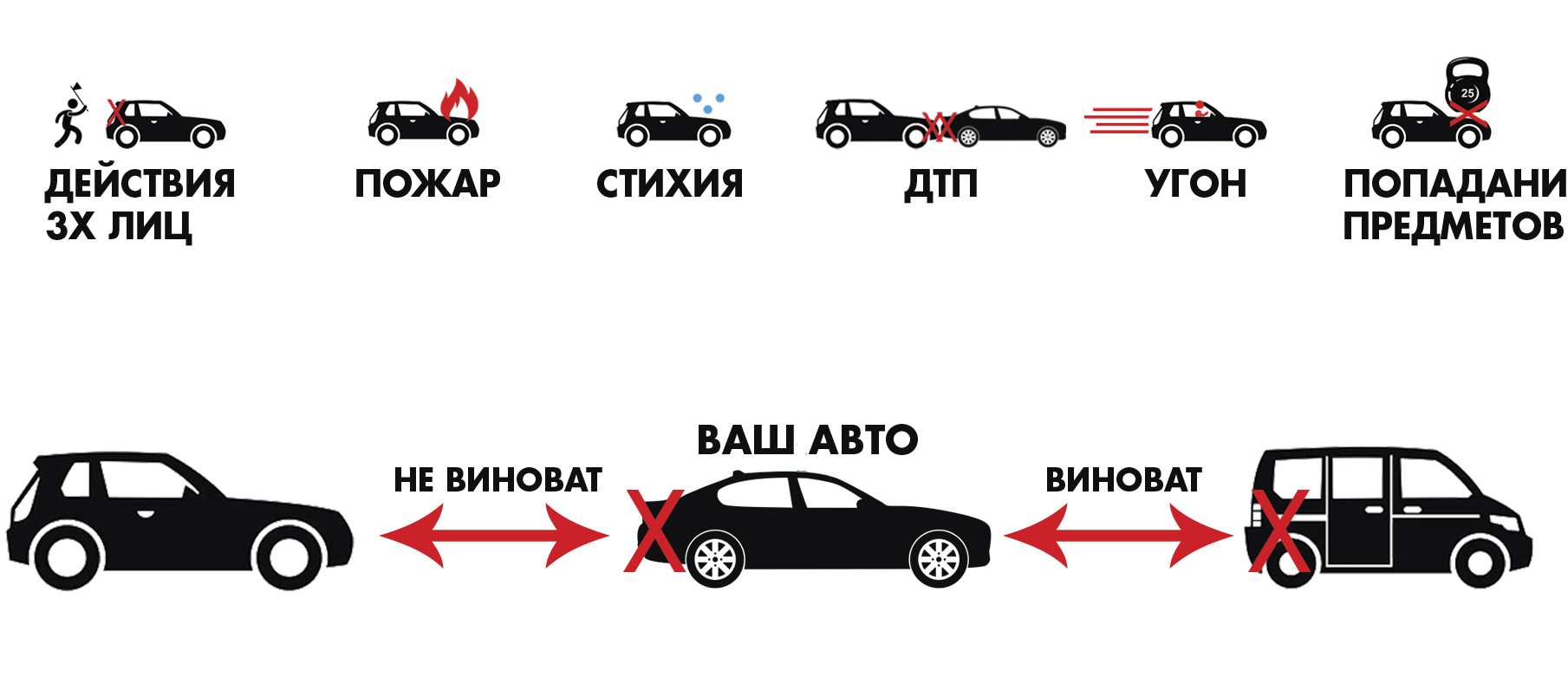

По страховому полису КАСКО предусматривается возмещение ущерба согласно стандартному списку страховых событий, но у клиента есть право его расширить, включив дополнительные риски. Но в этом случае ему придется платить ежемесячно взнос в большем размере.

Например, в перечень входит:

- Дорожно-транспортное происшествие в разных его проявлениях. Причем страховая покрывает ущерб даже в том случае, если виновником аварии является сам страхователь.

- Кража, угон или порча транспортного средства третьими лицами.

- Возгорание машины в результате неисправной проводки, умышленного поджога или взрыва.

- Повреждения, нанесенные при столкновении с любым предметом. Даже если это нападение дикого или домашнего животного или просто столкновение с ним.

- Ущерб, полученный в результате действия стихии.

- Порча, поломка, неисправность из-за падения с высоты, а также провала грунта или дороги.

- Переворачивание транспортного средства из-за неправильного поведения водителя или третьего лица, управляющего другим автомобилем.

- Вред, нанесенный здоровью автовладельца.

- Повреждения в результате попадания в воду, снежного или каменного обвала.

Если включить в полис страхования абсолютно все возможные риски, то ценник на него сильно возрастет. Однако, при получении автокредита многие банковские учреждения настаивают на этом, так как хотят максимально уменьшить для себя финансовые риски.

В каких случаях возмещение по КАСКО не предусмотрено

Страховые учреждения, предлагающие приобрести полис КАСКО, не предусматривают возмещение страхового ущерба в следующих ситуациях:

- Если владелец машины (или лицо, управляющее ТС по доверенности) намерено совершил действие, в результате которого имущество было испорчено или угнано.

- Если за рулем при наступлении страхового случая было лицо, не вписанное в полис страхования.

- Если водитель находился под действием алкоголя или наркотиков.

- Если на застрахованной машине проводилось обучение вождению или она участвовала в различных соревнованиях.

- Если автомобиль использовался вне зоны действия полиса страхования. Например, за пределами страны.

- Если водитель или пассажир пренебрёг мерами противопожарной безопасности (когда выгружалось или загружалось горючее вещество).

- Если в ходе использования автомобиля был обнаружен производственный заводской брак, неисправные узлы или агрегаты.

- Если испорчены колесные диски, украдены колпаки (вслучае, если больше нет других повреждений).

- Если случились военные действия.

- Если застрахованная машины не была возвращена в сроки, указанные в договоре лизинга.

Какие условия по КАСКО предлагают разные страховые компании РФ?

Так как практически во всех них условия полиса КАСКО отличаются, для выбора лучшего предложения лучше всего их все сравнить:

В списке мы привели примеры шестерки самых крупных и известных страховщиков России, просмотреть что предлагают другие страховщики можно на их официальных сайтах.

Где выгоднее в 2019 году покупать полис КАСКО по сегментам авто?

Для понимания принципа формирования ценника полисов страхования и выбора оптимального варианта важно учесть следующие факторы:

- Насколько вариативен страховой продукт (каждая компания стремится сформировать полис так, чтобы в отличие от конкурентов он был более разнообразен). Состав страховых продуктов разных учреждений может быть по составу не однороден.

- Региональную специфику страховой программы (в разных регионах условия страховой защиты одной конкретной машины могут сильно отличаться из-за коэффициентов, установленных на основании местной специфики).

- На чем конкретно специализируется страховое учреждение (например, полис предназначен только для машин определенного класса). Страховой полис КАСКО в компании со средним ценником по рынку может стоить страхователю дешевле, чем в узкопрофильном учреждении.

Компанию для страховой защиты нужно подбирать, учитывая тарифы по сегментам машин. За последние годы на рынке страховых автоуслуг происходит следующая ситуация:

На что нужно обращать внимание при выборе страховой компании?

Выбирая страховую компанию не рекомендуется обращаться сразу туда, куда советуют работники автосалона или другие заинтересованные лица, так как они вероятнее всего получают процент от оплаченного Вами страхового полиса.

Чтобы самостоятельно выбрать лучшего страховщика рекомендуется прислушаться к следующим советам:

Совершив правильный выбор страхователю не придется переживать о том, что его собственные и имущественные интересы не будут защищены в случае наступления страхового события.

Лучшими по всем параметрам страховыми компаниями на 2019 год признаны:

На что нужно обратить внимание при оформлении полиса КАСКО?

Перед тем как подписывать страховой договор важно подробно разобраться в условиях, которые предлагает страховщик. Особое внимание стоит уделить следующим параметрам:

- Величине страховых премий и сумме возмещения ущерба (соотнести один показатель к другому). Обе эти величины взаимосвязаны, так как чем больше страховая выплата, тем больше стоимость полиса.

- Перечню ситуаций, которые попадают под страховую защиту. Величина взноса и количество рисков взаимосвязана между собой. Многие страховщики, чтобы не отпугивать клиентов высокой стоимость полиса, предлагают сначала минимальный пакет услуг, но при желании клиент может включить в него дополнительные риски.

- Периоду, через который страховой договор вступит в полные права. Например, некоторые страховые учреждения продают полисы, но не говорят, что начинают они действовать только тогда, когда страхователь пройдет полное техническое обслуживание.

- Порядку действий, который нужно предпринять при наступлении страхового события. В документе нужно найти информацию о том, на каком этапе вызывается работник ГАИ ГИБДД, в течение какого периода нужно сообщить страховщика о случившемся, нужно ли на место аварии просить приехать экспертов организации. Еще лучше запросить у менеджера страховой памятку, в которой расписан каждый шаг.

Заключение

Выбирая страховую программу КАСКО важно принимать во внимание соотношение страховых платежей и страхового возмещения. Для сравнения тарифов разных российских учреждений можно воспользоваться публичными отчетами, взятыми из открытых рейтингов. Лучшую страховку можно приобрести у того страховщика, который установил ценник ниже среднерыночного в нужном сегменте авто.

Cодержание

На рынке страхования огромное количество предложений по дешевому КАСКО. Это и спецпрограммы и акции, различные урезанные покрытия и прочее. Как же разобраться в этом разнообразии вариаций дешевых КАСКО и опций, которые страховщики предлагают своим клиентам? Попробуем вместе выяснить в чем подвох и правда экономного КАСКО и действительно ли купленный продукт будет соответствовать вашим потребностям.

Причины дешевого КАСКО

Страховые компании часто демпингуют, снижая тарифы для привлечения новых клиентов в свой портфель. Такие компании скорее всего уже столкнулись с большими проблемами и за счет снижения стоимости наращивают свои страховые активы, тем самым еще больше усугубляя ситуацию. Если компания маленькая и молодая, то скорее всего они проработают на демпинге года 3-4 и в скором времени обанкротятся, и выплату по КАСКО в таком случае не удастся получить даже через суд. Поэтому, выбирая страховую компанию, нужно выяснить, почему цена намного дешевле, чем у конкурентов. А если компания надежная, то цена может складываться из целого ряда опций, которые может включать страховка. Ниже мы подробно опишем за счет каких опций можно купить дешевое КАСКО.

Франшиза – это та часть ущерба, которая покрывается страхователем самостоятельно при наступлении страхового случая. Существует несколько вариаций франшизы.

- Безусловная франшиза – постоянная сумма, которая всегда покрывается покупателем самостоятельно.

- Условная франшиза – сумма, которая покрывается страхователем при определенных условиях, например, если сумма убытка больше установленной франшизы, то страховая компания покрывает весь убыток полностью. Если сумма убытка меньше установленной франшизы, то страхователь ремонтирует авто самостоятельно. Также условная франшиза может зависеть от условия: виновен или не виновен страхователь при страховом случае. Если виновен- то оплачиваете ремонт самостоятельно на сумму франшизы, если невиновен- то все оплачивает страховая компания. Этот вид франшизы в современном страховании на российском рынке встречается уже намного реже, так как опытные страхователи уже знают, как сделать ущерб, превышающий сумму франшизы.

- Динамическая франшиза — это вид безусловной франшизы, возрастающая франшиза в зависимости от количества страховых случаев. Например, 1-й страховой случай компания оплачивает ремонт полностью, 2-й страховой случай удерживает 5 % от стоимости автомобиля, и выплачивает лишь остаток суммы ущерба, т.е. 5 % стоимости авто вы покрываете самостоятельно. 3-й страховой случай удерживает 10% и так по возрастанию. Такой вид франшизы очень снижает стоимость КАСКО и делает его дешевым, но не выгодным, если у вас бывает более 1 ДТП в год.

- Франшиза со 2-го страхового случая. Этот вид франшизы встречается довольно часто и позволяет удешевить полис на 10-20 %. В такой формулировке франшиза безусловная. Т.е. первый страховой случай компания оплачивает полностью, а со 2-го страхового случая и все последующие ваше участие составляет ровно сумму франшизы прописанной в полисе.

Выбирая агрегатную страховую сумму можно существенно дешевле купить КАСКО. Агрегатная – это значит вычитаемая. Что это такое и как работает? В разных страховых компаниях это понятие формулируют по — разному. Здесь нужно внимательно читать правила страхования. Некоторые страховщики высчитывают процент агрегатной выплаты при ущербе, некоторые страховые компании применяют агрегатную выплату только по рискам угон и полная гибель.

Вариант №1. Если в полисе установлена агрегатная страховая сумма, то это влечет к сокращению каждой выплаты на процент выплат.Проще это рассмотреть на примере.

Например, 1-й страховой случай повлек убыток на 50 000. Общая страховая сумма 800 000 руб. После выплаты страховая сумма сокращается до 750 000 руб. В проценте это на 6,25%.2-й страховой случай повлек убыток на 80 000 руб. Выплата составит 71520 руб. согласно пропорции:

80000/750 000*100=10,6 % агрегатная выплата. 80000-10,6%= 71520 руб. к выплате. Очевидно, что 3-я страховая выплата будет еще меньше.

Вариант №2. Может быть агрегатная выплата при угоне и полной гибели, если уже были выплаты, но на риске ущерб выплата не скажется.

Например, 1-й страховой случай произошел на сумму 30 000 руб. Агрегатная страховая сумма 500 000. Выплата полная. Второй страховой случай на 50 000, но агрегатная страховая сумма уже 500 000-30 000= 470 000. Выплата полная. Третий страховой случай – угон или полная гибель, выплата – 470 000 -50 000 руб. = 420000 руб. минус износ до 15 %. Итого 357 000 общая выплата.

Таким образом, вы понимаете, что выгоднее будет оформить КАСКО с неагрегатной страховой суммой, т.е. постоянной и не вычитаемой.

Рассчитайте КАСКО в 14 страховых компаниях он-лайн.

Поможем с выбором.

КАСКО Спецпрограмма 50 на 50 предполагает 50 % оплаты полной премии полиса. Сюда нельзя включить франшизу и рассрочку. Этот вид КАСКО встречается во многих страховых компаниях: Согласие, Альфастрахование, Ингосстрах, ВСК и Росгосстрах.

Расчет тарифа зависит от параметров: возраст, стаж, семейное положение, наличие детей. Дешевле и выгоднее такое страховой полис для опытных водителей со стажем вождения от 5 лет и возрастом от 25 лет. Сумма страховки во всех компаниях разная, а условия примерно одинаковые. Суть в следующем: если за год страховых случаев не произошло, то хорошо, вы сэкономили на КАСКО 50 % от стоимости и ничего платить не надо. Если произошел страховой случай, то у вас есть выбор: обратиться в страховую компанию и продлить полис до конца года, оплатив 50 % первоначальной стоимости, или отремонтировать авто самостоятельно, если сумма ущерба меньше взноса.

Такой вид страхового полиса может подойти и для кредитного автомобиля, если вы согласуете заранее это дешевое КАСКО с банком.

Итак, самый дешевый вариант КАСКО –это направление страховой компании на СТО. По умолчанию, на автомобили до 3-х лет страховая направляет на ремонт на официальный дилер. Свыше 3-х лет на неофициальный дилер.

Покупая КАСКО по дешевой цене, нужно сначала задуматься: почему так дешево, изучить правила страхования и какие риски будут включены в полис. Соответствует ли цена качеству и вашим потребностям к страховке КАСКО.

Как выбрать нужное и недорогое КАСКО?

Для выбора варианта страхования на рынке множество различных программ. Мы вам дадим несколько советов для более детального подхода к этой задаче.

Затем выбрать несколько компаний с самой дешевой стоимостью и проанализировать условия страхования. Если разбираться в деталях, то вы сможете найти массу преимуществ в той или иной компании, но на это может понадобиться немало времени. Поэтому здесь проще будет обратиться к специалисту, задав интересующие вас вопросы.

Если вы выбрали подходящий вариант, но сумма все равно великовата, можно оформить КАСКО в рассрочку. Это будет чуть дороже, чем единовременный платеж, но зато у вас есть время до следующего платежа.

- Ежемесячные;

- ежеквартальные 1 раз в три месяца;

- 2 платежа: второй платеж через 3 месяца или через 6 месяцев.

Вполне может быть, что вас заинтересуют многие из них и мы вам более подробно расскажем о них и сделаем расчет. Не все из спецпрограмм соответствуют понятию полного КАСКО, конечно они ограничены по покрытию, иначе не назывались бы спецпрограммой, но ввиду дешевой стоимости полиса, вполне могут удовлетворить потребности многих автовладельцев. Ознакомиться со спецпрограммами можно в нашей предыдущей стате — тут.

Дешевый полис КАСКО для банка

При оформлении автокредита многие банки требуют оформить полис КАСКО и предоставить копию полиса и квитанцию в банк. Особенно это актуально для заемщиков на второй год выдачи кредита и все последующие. Оно и понятно: любой финансовой организации нужно быть уверенной, что залоговое имущество банка будет в целости и сохранности, обеспеченности возврата денежных средств и процентов, из которых и состоит прибыль банка. Страхование – это необходимая мера для всех видов залогового имущества. Это относится и к домам, квартирам, складам, фермам, заводам, всего имущества, которое приобретается на кредитные средства. А автомобиль относится к более рисковому виду кредитования. Каждый день происходит тысячи ДТП по всему миру, машины разбиваются до полной гибели. Угоняют также сотни автомобилей каждый день. Статистика говорит сама за себя.

Ранее мы писали о том, обязательно ли каско для банка и какие условия по каско в ВТБ, Сбербанке и Сетилем банке.

В наши кризисные времена многие банки идут на уступки и разрешают оформить страховку со многими льготами.

- КАСКО с франшизой

- КАСКО в рассрочку

- КАСКО с агрегатной страховой суммой

- КАСКО по двум рискам: угон и полная гибель или КАСКО с большой франшизой свыше 60 000 руб.

- КАСКО по спецпрограмме, КАСКО 50 на 50 и многие другие.

Все вышеперечисленное позволяет дешево купить КАСКО для банка, а вам оставаться уверенным в завтрашнем дне. Мы уже много рассказывали вам об экономном КАСКО для банка в других статьях. Ведь если не будет страхового полиса, готовы ли вы работать за двоих, чтобы закрыть кредит? Да ещё и остаться совсем без машины? Это влечет и транспортные неудобства и денежные. Понятно, что маленький ущерб вы можете покрыть самостоятельно, а если крупное ДТП? Страховка в помощь. Подумайте об этом.

Когда человек приобретает машину, первым делом он, конечно, задумывается о ее безопасности — сигнализация, поиск охраняемой стоянки или гаража. Однако, любая машина может пострадать в ДТП, от действий автомобильных воров, и если нет страховки по КАСКО, то придется своими собственными силами восстанавливать автомобиль после аварии, или надеяться на нашу доблестную полицию, что воры будут найдены, а машина возвращена владельцу.

Исходя из всего этого, нужно задуматься о страховании автомобиля. В России есть два основных вида страхования:

- ОСАГО — вы страхуете свою ответственность, и в случае аварии по вашей вине страховая компания обязуется оплатить все расходы на ремонт автомобиля пострадавшей стороны, данный вид страховки является обязательным;

- КАСКО — вы страхуете свой автомобиль от угона или ущерба.

Страхование по КАСКО является дорогостоящим — годовая стоимость полиса может достигать до 20% от цены автомобиля. Зато, имея такой полис, можно не переживать, потому что страховая компания оплатит вам ремонт даже самой мелкой царапины или вмятины, а в случае угона вы можете получить всю сумму стоимости автомобиля на руки.

Но, как это обычно случается, страховые компании не всегда выполняют свои обязательства, и перед автовладельцем встает вопрос — как выбрать самую надежную и честную компанию? Многие ориентируются на отзывы знакомых и страхуются в тех компаниях, которые им посоветуют друзья. Однако, выбрать страховщика можно и на основе рейтингов страховых компаний, которые ежегодно составляются рейтинговыми агентствами.

Рейтинговые агентства присуждают каждой компании оценку:

- А++ — такая отметка обозначает, что страховщик обладает высокой оценкой надежности;

- Е — наименее надежные страховые компании.

Также рейтинг компаний формируется и на основе отзывов клиентов, оценки распределяются по шкале от нуля до шестидесяти баллов.

Еще одной из оценок, по которой формируется рэнкинг компаний, является процент отказов — в скольких случаях клиентам было отказано в выплатах, и отношение данного показателя к общему количеству клиентов.

Посмотрим каким образом расположились самые большие компании России по всем этим показателям.

За 12 месяцев 2013 года рейтинг по шкале надежности выглядит так:

Все эти компании получили высшую оценку А++ по итогам анализа экспертного рейтингового агентства РА.

Если рассматривать каким образом расположились оценки согласно опросам клиентов, то картина приобретает немного другой вид:

- РЕСО-Гарантия — свыше 54 баллов;

- Страх. дом ВСК — 46 баллов;

- УралСиб — чуть выше 42 баллов;

- Ренессанс — 39,6;

- Сургутнефтегаз — 34,4 балла.

Если же посмотреть на картину на основе доли отказов в выплатах, то рэнкинг выглядит таким образом:

- Ингосстрах — 2 процента отказов;

- РЕСО-Гарантия — 2,7%;

- Росгосстрах — 4%;

- Согласие — 6,6%;

- ВСК — 3,42%.

По данному коэффициенту на самых последних местах из 50-и компаний стоят:

- АСК-Петербург;

- РСТК;

- СК Екатеринбург;

- Астро-Волга;

- Купеческое.

Данный рейтинг составлен НРА — Национальным Рейтинговым Агентством, которое строит свой рейтинг на основе данных, полученных из самих страховых компаний. Стоит отметить, что СК участвуют в этой оценке полностью добровольно, и многие из них не афишируют результаты своей работы и поэтому не участвуют в рейтинге.

Выбирая страховую компанию для оформления полиса КАСКО, нужно учитывать весь комплекс данных:

- отзывы знакомых;

- результаты независимых рейтингов;

- собственные впечатления от посещения офиса и общения с персоналом.

А самое главное — это внимательно читать текст договора и не стесняясь спрашивать обо всем, что непонятно.

Данная статья не претендует на истину в первой инстанции и лишь является объективным мнением автора.