Многие, попавшие в ДТП, водители задаются вопросом: как авария отразится на стоимости полиса ОСАГО. Аккуратным страхователям за каждый год безаварийной езды предоставляется пятипроцентная скидка на полис. Для получения скидки необходимо показать в страховой компании полис ОСАГО за предыдущий период. Сейчас, скидки суммируются даже при смене страховщика.

Но не все знают, что тарифы обязательного страхования предусматривают и повышение стоимости полиса. Все скидки за безаварийную езду аннулируются, если Вы станете виновником аварии.

Если в течении срока действия полиса (как правило — года) произошло одно ДТП то стоимость года увеличивается на 55%, если 2 ДТП — то на 145%. В итоге, ставший виновником аварий два раза за год, заплатит почти в 2,5 раза дороже за полис ОСАГО на следующий год.

В этом году планируется ввести единую базу для страхователей и при продаже полиса ОСАГО проверять «Историю аварий» каждого водителя. Если страховые компании примут подобную систему на вооружение, то избежать повышения цены страховки после ДТП не удастся.

Предоставляя владельцу транспортного средства гарантию возмещения ущерба, страховщик заинтересован в том, чтобы водитель не попал в аварию. Причина этому довольно проста – это освобождает его от выплаты денег по полису ОСАГО. Страховой компании выгодны те клиенты, которые не попадают в ДТП, особенно по своей ошибке. Если же гражданин уже становился причиной дорожного происшествия, тогда ему обязательно нужно знать, как меняется КМБ после ДТП. Владение этой информацией позволит выбрать наиболее выгодный вариант страхования.

Страховые коэффициенты

В частности, если раньше КБМ определялся исключительно по техническому состоянию, году выпуска и модели автомобиля, то теперь он также учитывает и водительский стаж.

Влияние КБМ после ДТП на стоимость страховки

Для новичка повышение КБМ после первого ДТП будет на уровне 55% от первоначальной стоимости страхового полиса. Если же водитель попал в аварию через 4 года после безаварийного вождения, то он лишается накопленной скидки в 15%. Покупая новый полис в будущем году, водитель может рассчитывать на скидку лишь в 5%.

По аналогичному принципу учитывается обоюдная вина в ДТП. С точки зрения страховщика, этот фактор также расценивается не в пользу водителя. При наличии скидки она будет отменена или сокращена. А к тем водителям, которые не имели длительного безаварийного стажа, будет использован коэффициент повышения.

Несколько лет назад автовладельцы ухитрялись избегать повышения КБМ, просто меняя страховую компанию. Однако теперь все данные о ДТП вносятся в единую базу Российского союза автостраховщиков. Соответственно, повышения коэффициента после аварии избежать не удастся даже при смене страховой компании.

Расчет коэффициента

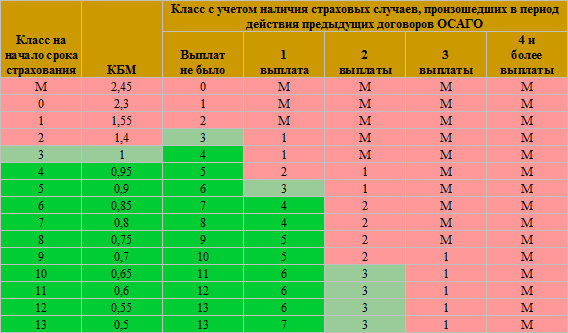

Чтобы точно узнать, как изменится КБМ после ДТП, сначала рекомендуется воспользоваться следующей информацией.

- Существует 14 значений КБМ. Начальным (по причине отсутствия водительского стажа) является значение 1.

- Минимальным значением КБМ (за долгую езду без ДТП) является 0,5 (скидка 50% от номинальной стоимости полиса ОСАГО).

- Максимальным значением КБМ (для тех водителей, которые неоднократно попадали в аварии) является 1,45 (общая цена – 145% начальной).

- Значение (класс) КБМ понижается на 5% ежегодно, но лишь при условии безаварийности.

Используя приведенную здесь таблицу, можно легко определить, как увеличится стоимость полиса ОСАГО.

Бесплатная консультация юриста по телефону:

Москва, Московская обл. +7 (499) 322-27-86

СПб, Ленинградская обл. +7 (812) 407-29-43

Звонки бесплатны. Работаем без выходных!

Относительно вопроса, повышается ли коэффициент после ДТП, если ты не виноват, то здесь правила автострахования будут на стороне водителя. При наличии справки ГИБДД, подтверждающей, что причиной аварии являлось нарушение правил дорожного движения другим водителем, стоимость полиса для потерпевшего не увеличивается.

Используя таблицу, можно подсчитать, какой КБМ ожидает водителя после ДТП. Начинающий автолюбитель при первом приобретении ОСАГО получает 3 класс. Это означает 100% от номинальной цены страховки. Если в течение года он не совершит ДТП, то цена полиса для него снизится на 5%. Этот принцип будет использоваться каждый год до получения наиболее низкого коэффициента.

Если же, например, на третий год вождения без аварии (получив 5 класс), автолюбитель всё же совершает ДТП по своей вине, то, согласно таблице, ему будет присвоен 1 класс, что автоматически повышает стоимость полиса на 55%.

Аналогично рассчитываются и другие примеры. Попав в ДТП по своей вине после 8 лет вождения (10 класс, скидка 35%), водитель будет перемещен в 6 класс, а скидка для него при покупке полиса ОСАГО уже будет составлять лишь 15%.

Наличие же двух ДТП за весь стаж вождения перемещает бывшего обладателя 10 класса сразу в 3 класс. Скидка полностью отменяется.

Если гражданину трудно понять принцип расчета КБМ при аварии, то он может доверить калькуляцию представителю страховой компании. Никакой разницы в подсчете при этом не будет. Расчет происходит с использованием той же таблицы, что и при самостоятельной калькуляции.

Сколько действует повышающий коэффициент ОСАГО после ДТП

Срок действия повышающего коэффициента ОСАГО составляет один календарный год. При этом необходимо учесть, что в некоторых случаях КБМ не учитывается. Например, если страховой полис был оформлен на срок менее года, то коэффициент не применяется. Не действует он также и для покупки полиса для транзитной перевозки.

Другие основания для увеличения цены за ОСАГО

В вопросе, что выбрать при ДТП: ОСАГО или каско, необходимо учитывать принципиальные различия между действием каждого из упомянутых полисов. В отличие от ОСАГО, который покрывает ответственность перед потерпевшими за последствия автомобильной аварии, полис каско способен покрывать угон, незаконные действия злоумышленников, пожары, удар молнии, падение дерева и даже наезд на случайное препятствие на дороге. Кроме того, перед отечественными автолюбителями и не стоит подобный выбор – ОСАГО является обязательным полисом страхования, тогда как решение о покупке каско принимается собственником транспортного средства добровольно.

Цена ОСАГО формируется не только исходя из параметров автомобиля, оценки аккуратности водителя и его стажа. На стоимость полиса влияет также такой фактор, как территория. Не секрет, что водитель, ежедневно совершающий поездки по оживленному мегаполису, имеет значительно больше шансов попасть в аварию, чем владелец автомобиля, живущий в сельской местности и выезжающий в ближайший райцентр лишь несколько раз в месяц.

Как избежать подорожания

Существует два надёжных способа, как избежать увеличения цены полиса ОСАГО. Раньше автолюбители могли воспользоваться лазейкой в законодательстве, просто меняя страховую компанию. Однако в настоящее время это уже невозможно.

Первый способ предполагает замену водителя, на которого оформляется страховка. К примеру, автомобилем в семье пользуется муж и жена. Если супруг в этом или прошлом году совершил дорожно-транспортное происшествие, то его можно просто исключить из страховки, оформив полис на жену.

Второй способ предусматривает включение в страховку неограниченного количества водителей. Обычно такой вид страховки выбирают компании-перевозчики. Коэффициент понижения здесь не действует, но и надбавка также не применяется.

Бесплатная консультация юриста по телефону:

Система обязательного страхования гражданской ответственности достаточно сложна с законодательной точки зрения. Объясняется это тем, что в ее основу заложены не только интересы клиента, но также выгоды и гарантии безопасности страховщика.

Одним из механизмов, с помощью которого страховая компания мотивирует клиента на безопасную езду является гибкий расчет базовых ставок стоимости полиса с учетом коэффициентов. Математика проста — подорожает страховка после ДТП или ее цена уменьшится вследствие безаварийной езды — полностью зависит от страхователя. А так как обязательный страховой полис нужно покупать ежегодно, то прямая заинтересованность клиентов здесь также явно прослеживается.

Базовые ставки и коэффициенты в обязательном страховании

Вся система выплат компенсаций ущерба в обязательном страховании, а также покупка соответствующих полисов построена на расчетах, в основе которых лежат базовые ставки и коэффициенты. Например как сумма, которую получит потерпевший вследствие наступления страхового случая, так и величина оплаты, которую он будет вынужден заплатить за страховой полис зависит от ряда условий.

Страховые тарифы состоят из базовых ставок и коэффициентов. Страховые премии по договорам обязательного страхования рассчитываются страховщиками как произведение базовых ставок и коэффициентов страховых тарифов.

П.1 ст.9 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» N 40-ФЗ от 25.04.2002 (далее Закон об ОСАГО)

Таким образом, для того, чтобы узнать стоимость страхового тарифа или на сколько будет стоить дороже страховка после ДТП, потенциальному покупателю нужно знать две составляющие — базовую ставку и коэффициент — и перемножить их. Базовую ставку можно узнать непосредственно у самой страховой компании, где будет заключаться договор. Определяется она по принципу, описанному.

Базовые ставки страховых тарифов устанавливаются в зависимости от технических характеристик, конструктивных особенностей и назначения транспортных средств, существенно влияющих на вероятность причинения вреда при их использовании и на потенциальный размер причиненного вреда.

Базовая ставка в основном является величиной постоянной, так как обычно технические характеристики и конструктивные особенности автомобиля не меняются. В то время как вторая составляющая — коэффициент — может меняться, тем самым влияя на величину страхового тарифа. Данный коэффициент называется бонус-малус (далее КБМ), и он достаточно прост в вычислении.

Коэффициент бонус-малус

Как уже было упомянуто выше, КБМ напрямую влияет на стоимость полиса. Увеличивается КБМ — увеличивается страховка после ДТП, если уменьшается — соответственно и оплата за страховой полис тоже становится меньше. Если водитель начинающий и первый раз покупает обязательный полис страхования, то страховая автоматически присваивает ему КБМ равный единице. Таким образом первая страховка оплачивается в полной мере. Высчитать это легко умножив базовую ставку на единицу. Каждый год коэффициент пересчитывается с учетом различных факторов, о которых пойдет речь ниже.

Если у клиента уже есть водительский стаж минимум год, то кроме этого фактора страховая компания еще учитывает и его страховую историю.

Коэффициенты, входящие в состав страховых тарифов, устанавливаются в зависимости от. наличия или отсутствия страховых выплат, произведенных страховщиками в предшествующие периоды при осуществлении обязательного страхования гражданской ответственности владельцев данного транспортного средства, а в случае обязательного страхования при ограниченном использовании транспортного средства, предусматривающем управление транспортным средством только указанными страхователем водителями, наличия или отсутствия страховых выплат, произведенных страховщиками в предшествующие периоды при осуществлении обязательного страхования гражданской ответственности каждого из этих водителей.

Статья 9 ч.2 п.б Федерального закона об ОСАГО

Не сложно догадаться как меняется КБМ после первого ДТП, совершенного тем же новичком. Если по истечении соответствующего периода страховщик видит, что имело место наступление страхового случая, то он увеличивает КБМ, а соответственно и стоимость страхового тарифа. Вся система бонус-малус ориентирована на то, чтобы:

повысить аккуратность вождения водителей за счет приобретаемых ими выгод в случае безаварийного вождения;

мотивировать страхователей избегать беспечного и легкомысленного стиля вождения путем повышения стоимости обязательной страховки;

«отвадить» водителей обращаться за страховой выплатой в случае незначительных повреждений. Это утверждение имеет смысл для тех виновников ДТП, которым дешевле рассчитаться самим с пострадавшим, нежели фиксировать страховой случай и уменьшать свой КБМ.

Как рассчитывается коэффициент бонус-малус

Значение КБМ рассчитывается страховой компанией по двум параметрам. Во-первых, это класс, присваиваемый каждому водителю на момент страхования. Каждому классу соответствует свое значение КБМ. Во-вторых, учитывается страховая история за истекший период. Если водитель провел безаварийный год, то значение его КБМ уменьшается. Если же имело место ДТП, то коэффициент вырастет. Причем,чем больше было аварий, тем выше вырастет его значение. То, как изменится КБМ после ДТП, можно увидеть из таблицы ниже.

На примере новичка, только что севшего за руль, разберем, как будет меняться его КБМ в зависимости от страховой истории по истечении года. Когда новоиспеченный водитель заключает свой первый договор обязательного страхования, компания присваивает ему класс 3 с коэффициентом 1. Предположим, что по истечении страхового периода клиент не побывал в ДТП. Таким образом ему присваивается класс 4 с КБМ равным 0,95. Простые расчеты покажут, что следующий страховой полис будет этому новичку стоить на 5% дешевле от базовой ставки.

Представим другую ситуацию. Тот же самый водитель с классом 3 попал в дорожно-транспортное происшествие один раз. Так как была одна страховая выплата, то клиенту присваивается класс 1 которому соответствует КБМ со значением 1,55. Теперь, чтобы высчитать на сколько дорожает страховка после ДТП в этом случае, необходимо умножить базовую ставку на 1,55. Если бы этому водителю не посчастливилось, и он попал бы в ДТП два раза и больше, его класс достиг бы максимума, а КБМ составил бы 2,45. В итоге сумма полиса стоила бы ему почти в два с половиной раза дороже базовой ставки.

Для того, чтобы просчитать клиенту на сколько повышается страховка после ДТП или уменьшается вследствие безаварийной езды, компании должны использовать его предыдущую страховую историю. Эту информацию они могут получить в информационной системе РСА, которая хранит все данные об ОСАГО начиная с 2011 года. Если же вы хотите сами просчитать, сколько будет стоить следующий страховой полис, то обратитесь за помощью к квалифицированному специалисту предоставив ему все необходимые данные.

Нужно перемножить базовую ставку и коэффициент. Базовую ставку можно узнать в страховой компании.

Система ориентирована на:

повышение аккуратности вождения водителей за счет приобретаемых ими выгод в случае безаварийного вождения;

мотивирование избегать беспечного и легкомысленного стиля вождения путем повышения стоимости обязательной страховки;

«отвадить» водителей обращаться за страховой выплатой в случае незначительных повреждений.

Максимальное значение — 1,00.

Каждый год коэффициент пересчитывается.

Он рассчитывается исходя их 2 параметров:

присвоенный класс на начало страхового периода;

страховая история за истекший период.

Если водитель провел безаварийный год, то значение его КБМ уменьшается. Если же имело место ДТП, то коэффициент вырастет.

Мы подготовили более детальные примеры, с ними можно ознакомится по ссылке.