В 2019 году вступили в силу изменения в ОСАГО. Они стали первым этапом на пути реформирования правил оформления автогражданки.

Нововведения, в первую очередь, затронут стоимость страховки. Она будет увеличена, сравнительно с предыдущими годами. При этом, тарифный коридор базовых ставок расширится. Планируется введение новых коэффициентов для расчета итоговой стоимости полиса, а также повышение штрафов за езду без ОСАГО.

Новые правила ОСАГО в 2019 году

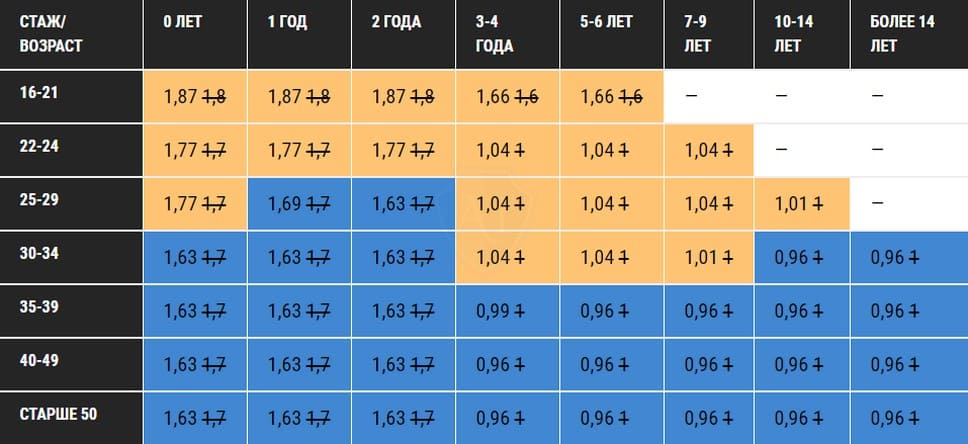

В 2019 году стоимость полиса ОСАГО будет рассчитываться с учетом коэффициента КВС, определяемого на основе возраста и стажа автолюбителя. Опытные водители смогут рассчитывать на получение скидок.

Свежие новости говорят о внедрении следующих размеров коэффициента:

| Коэффициент | Возраст водителя, лет | Водительский стаж, лет |

| 1,87 | 18-20 | 0-3 |

| 1,66 | 21 | 3-4 |

| 1,04 | 22-27 | 5-9 |

| 1,01 | 28-29 | 10-11 |

| 0,96 | 30 и старше | От 12 |

Для опытных водителей это крайне невыгодно. При открытии новой категории, придется оплачивать страховку на уровне новичка, не имеющего фактических навыков управления транспортным средством.

Изменения также затронули ранее установленные тарифы и коэффициент КБМ. Минимальная отметка стоимости снизилась, при этом максимальная увеличилась. В целом, тарифный коридор расширился.

Узнать точную цену можно умножив базовый тариф на коэффициенты:

- Территориальный;

- Бонус-малус;

- Возраста и стажа;

- Ограниченного использования;

- Мощности

Окончательная стоимость устанавливается в соответствии с тарифным коридором. Его размер определяется Центробанком.

Какие изменения произошли в тарифах ОСАГО

Последние изменения в ОСАГО привели к увеличению минимального и максимального размера базовых тарифов на двадцать процентов. В начале января 2019 года вступило в силу указание Центробанка №5000-У. Страховые компании обязаны учитывать при расчете стоимости автогражданки новые тарифы. Их превышение или занижение приведет к наказанию.

Увеличение тарифа не затронет владельцев мотороллеров и мотоциклов. Специально для них, база будет снижена на 10% в целом. Верхняя граница для легковых автомобилей снизится на 6%. При этом, для таксистов тарифный коридор будет расширен до максимально возможных отметок.

Водителям, которые не попадали в ДТП и не получали штрафы за правонарушения, страховые компании вправе рассчитывать стоимость гражданки по установленному минимуму. В учет, как и в прошлом году, будет браться общий стаж вождения и категория.

Стоимость автогражданки с 2019 году представлена в таблице:

| Категория | Тарифный коридор |

| А и Е | 694-1407 руб. |

| В и ВЕ | 2746-4942 руб. |

| С и СЕ | 2807-7609 руб. |

| D и DE | 2246-7399 руб. |

Автолюбителям изначально может показаться, что цена страховки существенно не изменилась. Однако, на самом деле, нижний предел был снижен, верхний – вырос в среднем на 20%.

При оформлении страховки, окончательная стоимость будет определяться работником страховой компании, которые зачастую стараются продать автогражданку подороже. Данный вопрос правительство планирует также урегулировать в ближайшие годы.

Новые коэффициенты ОСАГО и изменение действующих

В число новых коэффициентов вошел КВС. Как говорилось выше, его размер зависит от стажа вождения и возраста владельца ТС. При этом, ранее введенные коэффициенты были повышены.

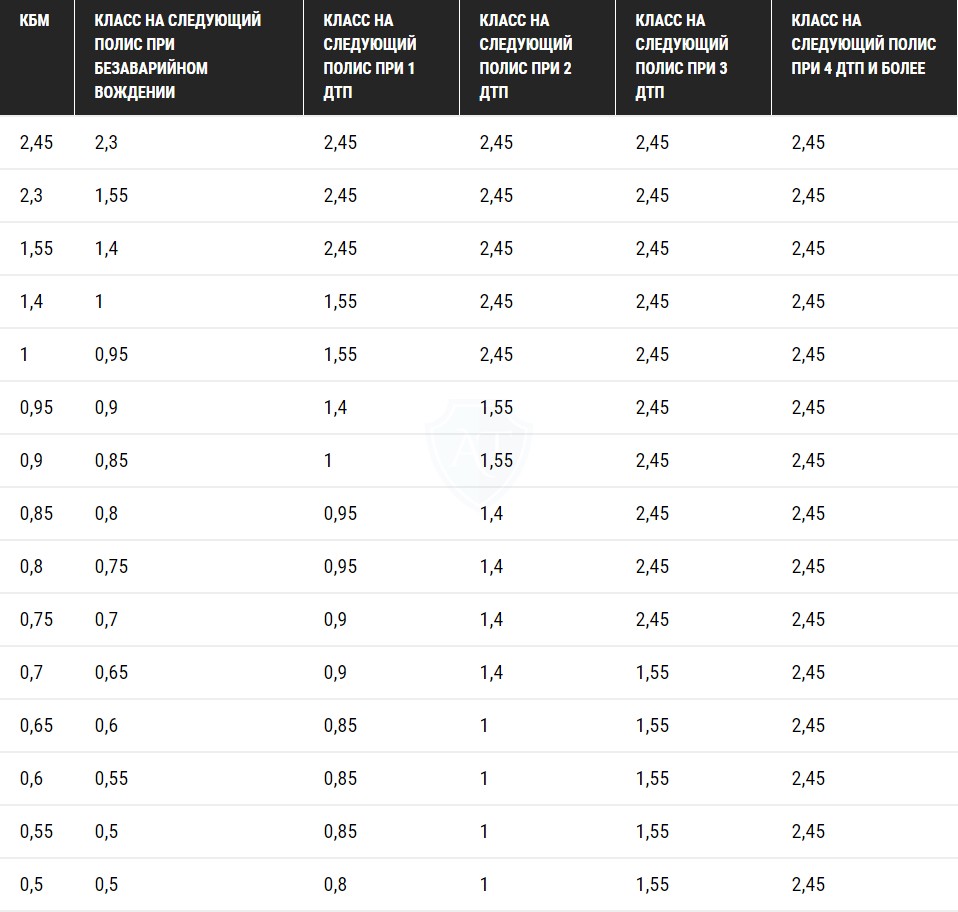

Расчет стоимости страхования ОСАГО проводится с учетом коэффициента бонус-малус (КБМ). Страховая компания обязана учитывать сведения о предыдущих страховках, включая нарушение дорожных правил и попадание в дорожно-транспортное происшествие. Все необходимые сведения отражены в системе АИС РСА.

Для лиц, ставших виновниками ДТП, КБМ может быть поднят до 145% от базового тарифа. Завышение связано с большим риском новых потерь для страховой компании при повторном попадании водителей в аварию.

В предыдущие года, КБМ рассчитывался при каждом оформлении полиса ОСАГО, при этом он закреплялся за хозяином авто или водителем. С 2019 года, коэффициент будет рассчитываться один раз в год. Его закрепление происходит за каждым человеком, прописанным в страховке.

Планируется определение типового периода расчета коэффициента – с 1 апреля текущего года по 31 марта последующего года. Если за данный период водитель не будет нарушать закон, он сможет получить скидку при оформлении страховки на следующий период.

Приобретая открытый вид страховки, без включения в нее конкретного перечня лиц, допущенных к управлению транспортным средством, повышается риск потерь страховой фирмы. В связи с этим, было принято решение о повышении коэффициента полиса без ограничений до 1,87. Стоимость страховки увеличится на 4%. Изменения затронут только физических лиц.

У вас есть уточняющие вопросы по тексту статьи? Задавайте их в комментариях!ЗАДАТЬ ВОПРОС СПЕЦИАЛИСТУ>>

Страховой омбудсмен

После наступлением июня 2019 года, все дела, стоимостью до 500 тыс. рублей, будут автоматически отправляться к омбудсмену. Для физических лиц, процедура будет проводиться бесплатно. Споры по более высокой стоимости по-прежнему будет рассматривать суд.

Идея создания института страхового омбудсмена принадлежит главе союза страховщиков. Она связана с необходимостью снижения затрат на судебные издержки. Статистика показывает, что страховые компании больше денег тратят на проведение разбирательств, чем выплату возмещения денежных средств по полису.

Покрытие страховки и ремонт по автогражданке

Автовладелец сможет самостоятельно определить как страховать личный транспорт:

- 1-2 млн. рублей – по финансовому или причиненному здоровью ущербу;

- 400 тыс. рублей по финансовому ущербу и 500 тыс. по причиненному вреду здоровью

Оформить страховку теперь возможно не на один, а сразу три года вперед. Подобные условия вызывают недовольства у страховых компаний, однако отказать в реализации требований автовладельца они не смогут.

Произойдет подорожание стоимости запчастей, необходимых для ремонта транспортных средств. В целом, увеличится цена ремонта после попадания в ДТП. Она отразится в базе союза страховщиков, что повлечет за собой изменение сумм возмещений.

Последние новости об изменениях в ОСАГО

Правила страхования ОСАГО в 2019 году претерпели некоторые изменения. Несмотря на обязательное оформление полиса, некоторые автовладельцы пренебрегают им. В связи с этим, было принято решение о внедрении системы автоматического отслеживания нарушителей.

Проект находится на стадии разработки, однако не исключено его внедрение в наступившем году. Планируется, установка камер видеонаблюдения с автоматическим определением отсутствия, оформленного на транспортное средство полиса ОСАГО. Это даст возможность сократить число правонарушителей, заставив их приобрести автогражданку.

Правительство также планирует увеличить размер штрафов за езду без ОСАГО до 8 тыс. рублей. На сегодняшний день, он варьируется в пределах от 500 до 800 рублей, что значительно меньше стоимости самого полиса и провоцирует водителей нарушать закон.

Госдума стремится полностью ликвидировать бумажные полисы автогражданки. Водителям предлагают оформлять электронную страховку, не выходя из дома. Сотрудников патрульных служб планируют обеспечивать специально созданными приборами для определения наличия ОСАГО. Это позволит уменьшить количество мошеннических схем с оформлением страховых полисов.

Для принятия решения в вашей конкретной ситуации обратитесь, пожалуйста, к специалисту через форму онлайн-консультанта либо по телефонам:

Москва и область: +7(499) 577-00-25 доб. 691

Санкт-Петербург: +7(812) 425-66-30 доб. 691

Все регионы РФ: 8(800) 350-84-13 доб. 691

Это быстро, бесплатно и конфиденциально!

В России с 9 января 2019 года начали действовать обновленные тарифы ОСАГО. Это первый из двух этапов проводимой ЦБ и Минфином масштабной реформы ОСАГО, которая подразумевает изменение тарифов, размеров страховых выплат, коэффициентов по возрасту и стажу автомобилистов и других параметров страхования.

ТАСС рассказывает подробнее о нововведениях.

Как определяется стоимость ОСАГО?

Цена ОСАГО рассчитывается исходя из базового тарифа в установленном ЦБ диапазоне с учетом:

- стажа и возраста водителя;

- коэффициента бонус-малус (КБМ), который определяет скидки за безаварийное вождение и надбавки за страховые случаи;

- региона регистрации;

- мощности двигателя.

Также на тариф влияют и другие факторы. Например, указаны ли в полисе все водители, которые будут пользоваться машиной или управлять ее сможет любой человек, у которого есть действующие права.

И как ЦБ изменил тарифы?

Центробанк расширил базовый тариф на 20% вниз и вверх. Так что для легковых автомобилей физических лиц тарифная вилка теперь составляет 2746–4942 рублей, вместо действовавшего ранее коридора 3432–4118 рублей.

Также с 9 января 2019 года по стажу и возрасту водителей разделили на 58 категорий, а не на четыре, как раньше. При этом опытным автовладельцам среднего и старшего возраста коэффициент снизили, а молодым и неопытным — повысили. Так, например, для водителей 16–21 лет со стажем до двух лет он увеличился с 1,8 до 1,87, а для водителей в возрасте от 59 лет со стажем от трех лет он будет фактически в два раза меньше — 0,93.

Кроме того, с 1 апреля 2019 года изменилась система присвоения КБМ. Если на эту дату у человека было несколько КБМ, то ему присвоили наименьший из них.

Базовые ставки тарифов изменились и для других категорий водителей. Для владельцев мотоциклов и мотороллеров тарифы снизились на 10,9% — до 694–1047 рублей, для легковых автомобилей юридических лиц — они уменьшились на 5,7%, и ставка теперь составляет 2058–2911 рублей вместо ранее действовавшего диапазона 2573–3087 рублей. Тарифный коридор для такси расширился в обе стороны и составляет 4110–7399 рублей вместо прежних 5138–6166 рублей.

А какие поправки планирует Минфин?

Минфин изначально предлагал введение новых сроков страхования — на три года вместо одного сейчас, и трех вариантов страховой суммы:

- 500 тыс. рублей;

- 1 млн рублей;

- 2 млн рублей.

Сейчас это 500 тыс. рублей за вред жизни и здоровью и 400 тыс. рублей — за вред имуществу.

Также ведомство хочет отменить два коэффициента:

- по мощности автомобиля;

- региональный;

и вместо этого разрешить страховщикам устанавливать цену на 30-40% отклоняющуюся от базового тарифа в большую или меньшую сторону. При этом цена полиса не должна будет превышать установленный ЦБ тарифный максимум больше чем в три раза.

Поправки дают возможность страховщикам самостоятельно применять дополнительные коэффициенты с учетом поведения водителя на дороге — нарушает ли правила, какой скорости придерживается и других факторов. Фиксировать данные планируется как на камеры дорожного движения, так и с помощью установленной в машинах техники.

А изменения повлияют как-то на оформление договоров?

Нет, изменения не связаны с механизмом непосредственного подписания договоров. Но в отрыве от общей реформы ранее в 2018 году ЦБ изменил порядок заключения электронного договора ОСАГО.

Регулятор добавил ряд новых правил. В частности:

- технические требования к сканам документов, которые клиент загружает на сайт страховщика;

- электронный договор ОСАГО вступает в силу не раньше, чем через три дня после его заключения;

- на один номер телефона может быть зарегистрирован только один личный кабинет;

- ключ электронной подписи должен состоять только из латинских букв и цифр;

- документ определил случаи, когда е-ОСАГО можно заключить через сайт Российского союза страховщиков.

Центробанк рассчитывал, что принятые изменения позволят упростить процесс заключения электронных договоров ОСАГО, сделает сервис более доступным для автомобилистов и поможет решить проблему мошенничества.

Когда заработает вторая часть изменений?

Второй этап реформы, требующий законодательных изменений, был анонсирован на 2019 год. Минфин рассчитывал внести законопроект в Госдуму в осеннюю сессию в 2018 году, но не успел это сделать.

Представитель ведомства рассказывал, что из-за замечаний законопроект пришлось дорабатывать. В итоге документ внесли в Госдуму только в июле 2019 года.

В чем цель реформы?

ОСАГО остается одним из самых распространенных страховых продуктов в России. По данным Российского союза автостраховщиков (РСА), в 2017 году число заключенных договоров достигло 39,2 млн. При этом система подвергается широкой критике со стороны всех участников рынка.

Страховщики жалуются на большие убытки. По данным Всероссийского союза страховщиков, в 2017 году потери компаний по ОСАГО составили около 15 млрд рублей. А ЦБ с чиновниками в свою очередь неоднократно поднимали вопрос качества услуг и опасности мошенничества в сфере автострахования, на которые жалуются водители.

Целью реформы остается расчет индивидуальной цены ОСАГО для каждого водителя. В перспективе 2023–2025 годов возможно полное освобождение тарифа ОСАГО от госрегулирования, сообщали ранее в Минфине. ЦБ уточнил, что нововведения, заработавшие в январе, не позволяют в полной мере уйти от уравнительного ценообразования в ОСАГО, но создают возможность сделать систему более справедливой.

Что ждать водителям?

Полная либерализация рынка ОСАГО, по мнению ЦБ, возможна не раньше 2020 года. Тогда компаниям придется конкурировать между собой, предлагая водителям доступные и выгодные тарифы.

Но в краткосрочном периоде после введения новых тарифов можно ожидать повышения цен на ОСАГО в пределах установленной вилки. Это поможет компенсировать страховщикам убытки, что позволяет в будущем ожидать снижения цен, увеличения премий и улучшения качества услуг. Ранее в ЦБ оценивали, что средняя цена полиса в результате введения новых тарифов может вырасти не более чем на 1,5%. По оценкам Российского союза автостраховщиков (РСА), рост сборов страховщиков составит около 5%.

Кроме того, нововведения помогут «очистить» рынок от компаний, которые предлагают низкие цены, но не рассчитывают свои возможности. Это тоже должно благоприятно повлиять на качество услуг.

А если в будущем при расчете индивидуального тарифа компании будут учитывать данные систем видеоконтроля ПДД, то смогут предлагать систематическим нарушителям повышенные тарифы. Что поможет решению проблемы нарушений на дорогах.

Изменения ОСАГО с апреля

Нововведения в законодательство об ОСАГО вносятся в последние годы с завидной регулярностью. Власти при этом утверждают, что всё делается во благо автолюбителей. Вот только страховка с каждым таким обновлением только дорожает, а выплаты – нет! Какие изменения подготовили законодатели с 1 апреля 2019 года в порядок расчёта КБМ, стоимость базовых тарифов и подорожает ли в конечном итоге страхование вновь? Всё это давайте выяснять!

Чем регламентированы изменения?

Соответствующим Указанием Банка России под номером 5000-У от 4.12.2018 года, которое уже вступило в законную силу. Данный нормативный акт вводит изменения не только и даже не столько с 1 апреля 2019 года, сколько совершенно другого числа. Объясним подробнее!

Всего документ вводит 3 основных обновления:

- порядок перерасчёта КБМ (безаварийной скидки) у водителей 1 апреля каждого года,

- базовый тариф – начальная ставка, от которой рассчитывается стоимость ОСАГО: коридор возможных цен как увеличивается в сторону подорожания, так и уменьшается и становится дешевле (поясним данный момент ниже),

- коэффициент возраста и стажа.

Но главная тонкость нововведения заключается в том, что ни одно из указанных 3 изменений не появится с 1 апреля 2019 года (по другим источникам с 2.04.2019), а уже относительно давно вступило в силу – 9 января этого же года.

Но откуда же взялась апрельская дата?! Всё очень просто – дело в порядке расчёта коэффициента бонус-малус. Давайте выясним, как он будет рассчитываться!

Порядок расчёта КБМ каждые 1 апреля

Сами коэффициенты остаются прежними, их мы приводили в нашей специальной статье. На сегодняшний день безаварийная скидка рассчитывается следующим образом:

Но изменился порядок расчёта коэффициента. Если ранее он пересчитывался по датам окончания действия договора страхования ОСАГО именно в ту дату, когда закончился полный год страховки, то в 2019 году расчёт приурочен к строго определённой дате – 1 апреля, вне зависимости от того, когда начался и закончился полный год полиса.

Давайте в виде таблицы приведём полный список изменений по новому апрельскому расчёту КБМ ОСАГО.

| Было до 2019 года | Стало с 9 января 2019 года |

|---|---|

| КБМ рассчитывался по окончании года страхования водителя, в зависимости от того, когда закончился полис. Например, если полис действителен до 1 мая 2019 года, то бонус рассчитывается (уменьшается или увеличивается) только 1 мая. | По новым правилам расчёт КБМ производится строго 1 апреля каждого года. |

| Если водитель был вписан в разные полисы на разные автомобили, то возникала путаница, так как у водителя могли быть разные значения. | При расчёте каждое 1 апреля применяется минимальное значение из всех возможных. |

| При перерыве в страховании – например, если водитель не был вписан ни в какой полис или не имел на свой собственный автомобиль неограниченного ОСАГО, то КБМ слетал. | Теперь коэффициент заносится в базу, перерасчитывается также каждый апрель, и по закону не подлежит аннулированию при долгом отсутствии фигурирования водителя в полисах ОСАГО. |

| Каждое транспортное средство, принадлежащее одной организации, имели разные значения скидки. | Для автомобилей юридических лиц «безаварийка» теперь применяется для всех машин в собственности лица. |

Таким образом, никаких изменений в ОСАГО с 1 апреля 2019 года не произошло. Речь идёт о перерасчёте КБМ первого числа этого месяца ежегодно. Отсюда и возникла путаница. Как мы уже выяснили выше, все обновления (включая нижеперечисленные) уже введены с 9 января.

Как изменится тариф?

Базовый тариф в ОСАГО – это начальная точка отсчёта при калькуляции конечной стоимости страховки. То есть берётся некая начальная цифра и умножается на дробные числа коэффициентов (если последние меньше единицы, то цена уменьшается, если больше – ОСАГО подорожает). Таким образом, именно от базового тарифа зависит больше всего конечный результат получившейся суммы.

Но если в сети вы обнаружите информацию о том, что базовый тариф подорожает с 1 апреля, то это неправда! На самом деле, он изменился того же числа, что и КБМ – 9 января. И не только в сторону увеличения, но и уменьшения. Объясняем!

Базовый тариф ОСАГО представляет собой коридор цен – от минимальной до максимальной, а страховым компаниям предоставлено право выбора, какой взять в расчёт. И если вы думаете, что большинство хитрых страховщиков не будет упускать свою прибыль и возьмёт максимальный тариф, то будете правы. Их, правда, большинство, но не все, и при расчёте стоимости вы можете сами в этом убедиться.

Итак, изменения по части базового тарифа ОСАГО следующие:

| Категории ТС | Базовый тариф после изменений (руб.) и до изменений (перечёркнуто) |

|---|---|

| Мото и мопеды | 694-1407 |

| Легковые до 3,5 тонн в собственности граждан | 2746-4942 |

| Легковые до 3,5 тонн в собственности организаций | 2058-2911 |

| Легковые до 3,5 тонн, использующиеся в такси | 4110-7399 |

| Грузовики массой до 16 тонн | 2807-5053 |

| Грузовики массой более 16 тонн | 4227-7609 |

| Автобусы до 16 мест | 2246-4044 |

| Автобусы более 16 мест | 2807-5053 |

| Автобусы, использующиеся в качестве маршрутных ТС | 4110-7399 |

Как видим, говорить о том, что страховка подорожает, не приходится – можно найти недорогого страховщика, применяющего не максимальный тариф из возможного разбега. Но на изменение стоимости ОСАГО новые тарифы повлияли однозначно.

Как изменится расчёт по возрасту и стажу?

Здесь произошли более заметные нововведения. Теперь расчёт производится не по 4 градациям, как это было ранее, а по целым 56.

Вот эти изменения (в таблице мы выделили, больше стал коэффициент для данной группы водителей или меньше):

Для сравнения, ранее было 4 уровня применяемого коэффициента:

- для лиц старше 22 лет со стажем более 3 лет – 1,

- автолюбителям младше 22 лет со стажем более 3 лет считали коэффициент – 1,6,

- для водителей старше 22 лет, но со стажем менее 3 лет – 1,7,

- если вы младше 22 лет, а ваш стаж вождения менее 3 лет – 1,8.

Порядок оформления электронного ОСАГО со 2 апреля

Кроме того, ещё одно небольшое, но важное изменение по плану должно произойти со 2 числа указанного месяца. При оформлении электронного полиса онлайн владелец авто сможет выбирать страховую компанию.

До изменений система Е-Гарант, обеспечивающая корректную работу е-ОСАГО, сама в случайном порядке перекидывала пользователя на сайт страховых компаний. Таким образом, порой страхователю приходилось покупать страховку у неизвестного ему страховщика, офиса которого могло и не быть в его городе.

А происходило это следующим образом:

- вы заходите на сайт страховой компании для покупки е-ОСАГО,

- заполняете форму, и, если лимит электронных полисов у страховщика закончился, вас перекидывает на сайт РСА, а оттуда перенаправляет случайным образом на сайт другого страховщика,

- в результате вы вынуждены приобрести страховку у новой и, возможно, незнакомой вам организации.

После изменений в электронном ОСАГО порядок будет такой:

- после 2 апреля 2019 года, если у страховщика закончился лимит полисов, вас также перекидывает на сайт РСА,

- но теперь вам предоставлен список страховых, лимит у которых на данный день не исчерпан,

- вы выбираете подходящую и оформляете полис.

Но проблема выбора таким образом не будет решена полностью. Дело в том, что в систему в любом случае будет загружаться пул определённых номеров полисов от разных страховых. Далее по мере их исчерпывания у конкретной компании выбор страховщиков будет меньше. А для самого последнего пользователя представят только одну страховую. Затем полисы и вовсе закончатся. И, хотя в РСА обещают загружать новые полисы своевременно, не факт, что это будет работать так, по меньшей мере, первое время.