КАСКО является необязательным полисом страхования, но защищает транспортное средство от многих неприятностей. Одна из них – это угон. И далее о том, что нужно делать в такой ситуации, какие документы необходимы и с какими проблемами может столкнуться собственник транспортного средства.

Самое главное в таком неприятном деле – это не волноваться и не торопиться с действиями

Когда угоняют машину, то хозяин остается в состоянии шока, он не знает, что делать и говорить. Он не совсем понимает: ему сначала нужно звонить в страховую компанию (именно об этом сказано в полисе, что страхователь обязан в первую очередь звонить в СК), или сообщить о данном факте в полицию.

Первое, что нужно принять: событие уже совершено, и, к сожалению, в большинстве случаев вернуть автомобиль обратно не получиться. Поэтому спокойствие. Действуем так:

- Сообщаем об угоне по телефону 112 или 02. Оператору сообщаем только о том, что угнан автомобиль, называем свои ФИО, территориальное место положения. И ждем сотрудника полиции.

- На вопрос о том, забрали ли ключи, документы, была ли включена сигнализация и т.д. при вопросе по телефону не отвечаем. Говорим о том, что не готовы сейчас точно сказать о данном факте.

И далее оформляем через полицию факт угона. Не стоит бояться, что Вы не сообщили о данном факте в день угона в страховую компанию. Полисом КАСКО оговорено в течение какого периода должно быть сформировано обращение. Время зависит не от страхового случая, а от внутренних правил страховщика. Это может быть и 14 дней.

Угнали автомобиль, который застрахован КАСКО — алгоритм действий

Как ни странно, но полисом КАСКО может быть предусмотрено два варианта наступления страхового события: угон или хищение. И самое интересное, что эти два события имеют отличия:

- угон автомобиля по КАСКО – это страховой случай, в результате которого третье лицо завладело автомобилем временно и собирается его вернуть. Например, подростки взяли машину погонять и в скором времени ее где-то оставят;

- хищение – это безвозвратная кража транспортного средства, целью которой является получение выгоды. Например, автомобиль угнан с целью перепродажи его на черном рынке.

Проблема заключается в том, что для автомобилиста, не обнаружившего авто на месте стоянки, нет разницы угон это или хищение. Да и сразу никто не может определить, что это. Машину могут обнаружить через несколько дней или не найти вообще.

Несмотря на стрессовую ситуацию, нужно правильно скоординировать свои действия. Одна ошибка и страховщик имеет право отказать в выплате возмещения.

Что делать, если машины нет на парковке:

- Прежде, чем вызывать полицию, нужно убедиться, что автомобиль не взят другим членом семьи или он не эвакуирован по причине неправильной стоянки.

- Обязательно сообщить в полицию о том, что машина угнана. Эксперты советуют позвонить на номер 112 в течение первых 20-30 минут после обнаружения данного факта. Это может помочь тогда, когда машина буквально недавно была на стоянке, а сейчас ее уже нет. Особенность: в течение первых 30 минут после угона полиция может объявить операцию плана-перехвата. И тогда есть вероятность найти транспортное средство.

- После вызова полиции можно сразу позвонить на номер горячей линии страховой компании. Можно сообщить о факте тогда, когда на место приедет полиция, будет составлен протокол, подано заявление об угоне.

- Посетить офис страховой компании. Рекомендуется сделать это в течение 72 часов после угона машины. В офисе подается заявление вместе с необходимым пакетом документов (о нем будет сказано далее).

- Если в течение 10 дней транспортное средство не найдено, не возвращено, то обязательно нужно обратно посетить полицию. Она обязана переквалифицировать дело. Дело должно получить статус хищения.

- На расследование уголовного дела предоставляется два месяца. Если в течение указанного срока машина также не найдена, то нужно получить постановление о том, что дело прекращено. Именно постановление является основанием для выплаты страхового возмещения.

- Дополнительно подать постановление в страховую компанию. Она может снова обязать страхователя написать заявление о том, что машина так и не найдена. Страховщик обязан принять заявление и выплатить компенсацию.

Особенность в том, что как-только страхователь получит выплату, то он лишается права на свое авто. И в случае его нахождения сотрудниками полиции, получить ТС обратно невозможно. Машину может получить страховщик.

Возможен ли отказ и в каких случаях

Если изучить судебные прецеденты, то окажется, что не всегда страховщики выплачивают выплату при угоне. И здесь есть несколько факторов, которые повлекли такую ситуацию:

- страхователь нарушил свои обязанности по договору страхования. Как правило, нарушения связаны с не информированием страховщика об угоне в установленные сроки, или другие нарушения;

- угон совершен по вине самого водителя: автомобиль был открыт, не было сигнализации, ТС было с оставленными ключами в замке зажигания;

- документы для оформления страхового случая предоставлены не в полном объеме;

- хищение транспортного средства осуществлено по инициативе самого собственника авто;

- договор страхования утерян или он уже не имеет срока действия;

- сведения по факту ДТП предоставлены не в полном объеме, они искажены.

Это примерный список обстоятельств, по факту которых страховщик может отказать в выплате страхового возмещения. Компания может указать и на другие факты.

Чтобы не допустить такого варианта развития события и не защищать свои интересы в суде, нужно руководствоваться несколькими простыми правилами:

- выбирать проверенного надежного страховщика, имеющего хорошую репутацию;

- перед подписанием договора внимательно читать условия КАСКО;

- соблюдать рекомендации по оформлению страхового случая.

Какие документы нужно подготовить

Сбор и подача полного комплекта необходимых бумаг – это залог успешного исхода дела. Поэтому нужно внимательно ознакомиться с договором страхования, где такой список должен быть указан.

Обязательно понадобятся такие бумаги:

- заявление о наступлении страхового случая. Установленного на федеральном уровне бланка нет. Страховщик имеет возможность самостоятельно разрабатывать форму. Можно подать заявление в произвольной форме;

- страховой полис, который подтверждает право на получение возмещения;

- технический паспорт;

- водительское удостоверение;

- регистрационные документы на машину;

- документы о техническом состоянии автомобиля: тех. талон и диагностическая карта;

- талон о принятии заявления в полицию.

Страховщик имеет право запрашивать дополнительные бумаги. Страхователь имеет возможность подавать бумаги несколькими способами:

- лично в офисе страховой компании;

- через доверенное лицо в офисе компании. Для этого необходима доверенность, заверенная нотариусом;

- по почте.

Главное – это иметь документальное доказательство того, что бумаги направлены страховщику вовремя. При подаче в офис должны предоставить копию заявления или его 2-й экземпляр с регистрационным входящим номером. При направлении почтой доказательством служит уведомление.

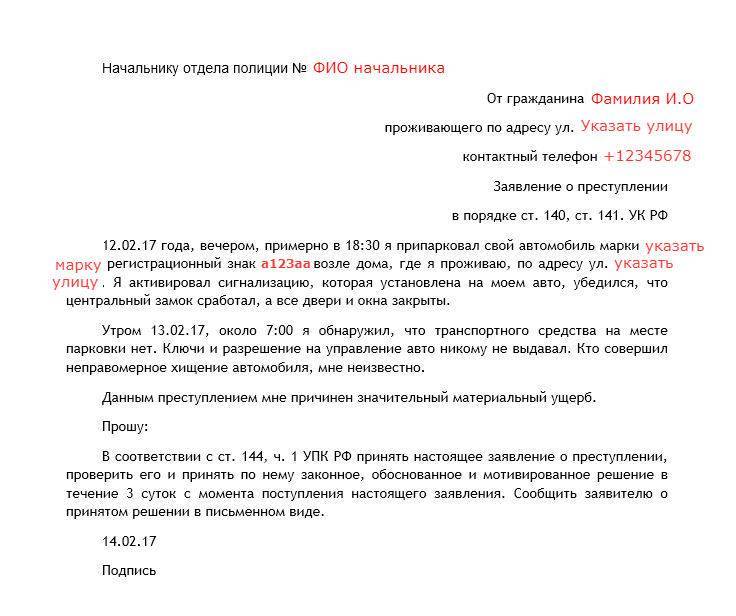

Образец заявления

Заявление – один из основных документов, который должен подать страхователь страховщику. Унифицированной формы такого заявления нет. Заявитель имеет возможность самостоятельно составить документ в произвольной форме.

Но главное, чтобы в нем отразилась необходимая информация:

Если документы планируется подавать лично, то бланк заявления можно получить и в самом офисе организации. Агент может заполнить заявление и в электронном виде, распечатать его, а субъекта попросить поставить подпись. В таком формате внимательно нужно прочитать суть заявления, чтобы все факты были объективными и не искажали суть дела.

Сроки подачи на возмещение

Недостаток в сфере страхования КАСКО состоит в том, что нет нормативно-правового акта, который строго регламентировал сроки выплаты возмещения и подачи документов. Все устанавливается на уровне страховщика и его правил игры.

Поэтому нужно внимательно читать условия страхования. Обычно срок составляет от 3-х до 14 дней. наиболее популярный вариант – неделя. В этот срок страхователь обязан не только сообщить в СК об угоне, но также и предоставить весь комплект документов.

В какие сроки производятся выплаты по КАСКО при угоне машины

Относительно сроков выплаты компенсации, то ситуация аналогична, как и при подаче заявления в страховую компанию. Таких временных рамок нет. Все зависит от индивидуальных особенностей. И недостаток заключается в том, что не все СК указывают такие сроки в самом полисе страхования. Время выплаты указывается в правилах страхования, с которыми не всегда и не все водители знакомятся.

Часто представители СК вообще не оглашают время, в течение которого они планируют осуществить выплату. И страхователь узнает о ней только в момент наступления страхового события.

Как вычисляется размер страховой выплаты по КАСКО при хищении (угоне)?

При угоне автомобиля страхователь получает не полную рыночную стоимость автомобиля. Из нее вычитаются следующие комиссии:

- амортизация. Она устанавливается в процентном соотношении от страховой суммы. Например, за каждый месяц пользования КАСКО износ составляет 1%. За год амортизация составит 12% от суммы страховки. Поэтому при краже транспортного средства в декабре из рыночной стоимости машины вычитается амортизация с января по ноябрь включительно;

- размер безусловной франшизы – это фиксированная или плавающая ставка, которая вычитается по договору страхования из страховой суммы;

- другие виды платежей, которые были выплачены страховщику по договору страхования КАСКО или те платежи, которые не были внесены страхователем в качестве страхового платежа.

Главное, на что должен обратить внимание водитель – это на тариф амортизации. Если при заключении договора ставка выше 1% в месяц, то от полиса лучше отказаться.

Вероятные риски, которые возможны в случае угона авто

Но теория – это одно, а практика совсем другое. Поэтому в делах об угоне может быть множество рисков:

- страховая компания затягивает любыми способами сроки оплаты. Каждый раз страховщик придумывает новые отговорки, указывает на новые обстоятельства дела и т.д.;

- страховая компания значительно снижает стоимость возмещения из-за необоснованно высоких ставок на амортизацию и франшизу. Если эти показатели указаны в договоре, это одно, здесь ничего не изменить. Но при отсутствии четких величин в КАСКО, можно обращаться в суд и доказывать факт нарушения;

- и самый абсурдный вариант обмана – это некорректная формулировка страхового события, указанного в договоре. Например, если в КАСКО указан угон, а через два месяца угон переквалифицировали в хищение, то страховщик может на законных основаниях отказаться от выплаты.

Как уберечься от произвола страховщика?

Чтобы защитить свои интересы перед СК, нужно внимательно подписывать договор страхования. Нужно четко понимать, от чего Вы страхуете ТС, что может быть в будущем и какие выплаты, ставки и платежи будут учтены. Если выбор сделан в пользу надежного страховщика, то многих проблем можно избежать.

Если же событие уже произошло, то лучшая защита своих интересов — это обращение в суд. Подача иска может спугнуть страховщика еще на этапе досудебного урегулирования конфликта. Они прекрасно понимают, что используют не совсем законные способы работы с клиентом. При этом платить еще и судебные издержки, и пеню за неустойку, которая также предусмотрена договором, им не хочется.

Есть ли смысл в КАСКО от угона?

Конечно, есть. Особенно для жителей мегаполиса, когда мест на охраняемой парковке не всегда достаточно, а машина паркуется там, где нет ни охраны, ни видеонаблюдения. Сейчас есть упрощенные формы КАСКО – защита только от угона. В таком случае и стоимость страховки вполне доступна, и защита максимальна эффективна именно при угоне.

Существует для этого определенный алгоритм.

Занижение стоимости выплат по КАСКО в практике страховых компаний

Зачастую владельцы авто не вникают в условия договора КАСКО при риске угона автомобиля, полагая, что при страховом случае им будет предоставлено возмещение в полном объеме. Оказывается, что из-за юридических деталей, которые не были проанализированы на момент составления соглашения, есть правовые основания для значительного занижения суммы выплаты. Характерно это и для договоров в отношении дорогостоящих машин. Возникают и другие сложности с получением средств по полису:

- Длительное ожидание проведения платежа со стороны страховой компании. Минимальный срок на практике равен не менее 2 месяцам. В течение этого срока прекращается предварительное следствие по уголовному делу по факту кражи.

Приостановка следствия с вынесением соответствующего постановления правоохранительными органами служит для страховщика основанием для открытия производства в отношении незаконного завладения автомобилем – именно угона. В течение этого периода не исключен вариант, что автомобиль найдут, тогда выплаты собственнику ТС не положены. Если он будет поврежден, то страховая выплатить компенсации в размере причиненного ущерба.

С точки зрения УК РФ “угон” и “кража” – это разные преступления, первое из них предполагает только временное использование автомобиля без цели сокрытия и присваивания или продажи.

Далее по тексту, однако, будем считать эти значения тождественными.

- Ни одна страховая компания не выплатить средства, если на момент угона в машине находились ключи, документы на ТС. Тоже самое относится к ситуациям, когда управляло транспортом неуполномоченное лицо, не вписанное в страховку. Таковым может являться сам владелец авто, который часто не указывается в полисе, поскольку, как он считает, достаточно страхования ответственность по обязательному договору ОСАГО.

Компенсация по КАСКО рассчитывается следующим образом. В договоре указывается, что выплаты производятся с учетом естественного износа авто. Составляет этот показатель примерно 1 % в месяц, соответственно, 12-15 % в год. Так при страховании нового автомобиля на момент покупки полиса стоимость будет оцениваться, предположим, в 1 млн руб. Через год она уже составит в случае угона около 880 тыс. руб. (минус 12 %).

Размер выплаты по КАСКО при хищении

Для получения полной стоимости возмещения зачастую приходится обращаться в суд. Это связано с включением в договоры страховщиками положений, которых противоречат требованиям о закона.

Рассмотрим пример в судебной практике.

Владелец авто застраховал машину по рискам КАСКО хищение и полная гибель. Случился страховой случай, и компания предоставила неполное возмещение, ссылаясь на положение договора о вычете суммы амортизации, начисляемой ежегодно в размере 20 % от стоимости авто.

Суд первой инстанции в выплате недостающей суммы отказал, сославшись на Правила комбинированного страхования. Апелляция и кассация отменили решение, основывая позицию на положения гражданского законодательства и поручили в рамках ст. 387 ГПК РФ привести постановление в законный вид. Договор страхования был признан незаконным, как противоречащий нормам действующего законодательства в части страхования автотранспортных средств. В частности, п. 5 ст. 10 Закона об организации страхового дела в РФ и п. 1 ст. 929 ГК РФ.

Факт согласия страхователя с положениями договора страхования по КАСКО и подписание указанных правил не был принят судами во внимание, как противоречащий Закону о защите прав потребителей №2300-I (п.1 ст.16).

Стоимость амортизации

Некоторые страховщики включают в договор КАСКО условие о выплате средств в случае наступления рисков с учетом износа автомобиля. Такое положение признано Верховным судом РФ незаконным по следующим основаниям.

Положения признаются ущемляющими права потребителя как противоречащие требованиям закона – ст. 422 ГК РФ и п. 5 ст. 10 Закона об организации страхового дела. Тот довод, что выгодоприобретать добровольно подписал договор и согласился с указанными условиями при принятии решения не принимается во внимание, как ущемляющий права граждан.

На практике даже при заключении договора без учета износа, при хищении или порче автомобиля стоимость компенсации оценивается с годовой амортизацией. Определяются эти нормативы внутренними правилами страховой компании.

Зачастую применяется коэффициент в размере 1-1,5 % в месяц, что в год равно 12-15 %. Это характерно для эксплуатации автомобилей в первый год после покупки. Для машин, выпущенных 2-3 года назад с завода, будет применяться показатель не менее 15% ежегодно.

Положение о расчете амортизации относительно договоров КАСКО добровольного страхования противоречит законодательству. Об этом не указано ни в Гражданском кодексе, ни в Законе об организации страхового дела в РФ № 4015-1. Кроме того в них указано, что при полном отказе от объекта страхования в пользу компании, предоставляется возмещение в полном объеме стоимости авто по КАСКО без учета износа.

При такой ситуации на практике выгодоприобретатель вправе обжаловать решение страховой компании и взыскать убытки в полном объеме в претензионном или судебном порядках. В большинстве случаев принимается решение о компенсации незаконно удержанной суммы износа авто при наступлении страхового случая. По КАСКО сумма выплаты признается заниженной и подлежащей пересчету.

Одно из оснований по КАСКО занижение выплаты — отсутствие возмещения по дополнительному оборудованию. В него не включается стоимость сигнализации, акустической системы, защиты двигателя. В большинстве случаев эта техника не указывается в договорах страхования в целях экономии и при угоне транспорта возмещения по ней не производится. Компенсируется только стоимость авто.

С целью получения полной выплаты рекомендуется вносить изменения в договор страхования по поводу улучшения характеристик авто с указанием стоимости дополнительного оборудования.

Обращение в суд для получения возмещения по КАСКО

Максимальная сумма КАСКО при неполной выплате по факту может взыскиваться в рамках подачи претензии в адрес страховой компании. Однако на практике такой способ не дает результатов. Выгодоприобретателю предоставляется отказ с мотивировкой и ссылкой на условия заключенного договора или его требования игнорируются. Следующим этапом становится рассмотрение иска в суде.

При составлении заявления необходимо учесть, что по делам о КАСКО без износа Верховный суд однозначно озвучил свою позицию.

При обращении к страховщику необходимо сослаться на п.5 ст.10 Закона об организации страхового дела в РФ, в котором указано, что уменьшение страховых выплат с учетом износа незаконно. Важно помнить, что для получения компенсации требуется заявление владельца авто, а согласие страховщика не нужно.

Для получения полного возмещения необходимо придерживаться нескольких советов:

- При заключении договора, если даже в договоре прописано условие КАСКО, учет износа по которому производится при возмещении стоимости авто, то целесообразно сделать заметку, что в случае наступления рисков выгодопоприобретать отказывается от имущества в пользу страховой компании.

- Ни в коем случае нельзя подписывать соглашение о передаче поврежденного имущества комиссионному магазину, поскольку в этом случае имеет место соглашение с третьим лицом, а не страховщиком. Будет обязательно в этом случае проводится расчет с учетом амортизации.

- Если по КАСКО занижение выплаты обусловлено подписанием договора на страховое возмещение с учетом износа, то рекомендуется отказаться от его подписания и обратиться в другую компанию. Также нужно следить, чтобы в документе не были прописаны суммы, которые не устраивают владельца авто.

- При отказе от имущества в пользу страховщика второй экземпляр заявления должен остаться у владельца авто во избежание споров.

Отдельное взыскание стоимости амортизации авто по КАСКО в судебной порядке

Если компенсация проведена не в полном объеме – с учетом стоимости амортизации на основании условий договора страхования, то это положение соглашения можно признать в судебном порядке недействительным и потребовать выплаты недостающей суммы.

Пример из судебной практики. Машина была застрахована по программе КАСКО, при хищении автомобиля выплачена компенсация с учетом естественного износа на основании Правил страхования, принятых в компании. Стоимость ТС составила 1 млн руб. Оплата произведена за вычетом 20 %, то есть с учетом года, прошедшего после покупки машины. Таким образом, сумма недоплаты составила 200 тыс. руб.

Владелец машины обратился в суд за взысканием недоплаченной суммы, ссылаясь на положения Закона о защите прав потребителей и противоречии договора страхования указанному акту. Помимо основного платежа в размере 200 тыс. руб. начислена неустойка в размере 1 % за каждый день неисполнения обязательства страховой компанией на основании ст. 28 Закона № 5141-I.

Взыскание неустойки по КАСКО с заниженной суммы выплат в судебном порядке

При возникновении проблем со страховой компанией, в том числе в части невыплаты амортизации авто, возможно взыскание недополученной суммы. Исковое заявление в суд, КАСКО – договор на добровольное страхование подаются по месту регистрации страховой компании. На все начисленные, но невыплаченные во время на основании договора суммы устанавливается неустойка. Размер ее определяется на основании ст. 330 ГК РФ. Такая санкция полагается при нарушении страховщиком условий договора или закона в части просрочки исполнения.

При незаконном удержании средств проведение расчета производится на основании ст. 395 ГК РФ. Определяется неустойка на основании ключевой ставки ЦБ РФ, равной показателю рефинансирования, за каждый день невыплаты – 1/300 от невыплаченной суммы в день, если иной размер не предусмотрен в договоре.

Возникает право на получение неустойки согласно ст. 395 ГК РФ при отказе страховщика от предоставления возмещения или предоставлении компенсации не в полном объеме. К примеру, следует начислять ее с момента принятия решения суда, КАСКО хищение ТС предусматривает компенсацию стоимости авто в полном объеме.

Пример расчета выглядит следующим образом. Стоимость авто составляет 100 000 руб. За каждый день неустойка составляет 1%. Таким образом, за каждый день просрочки выплаты начисляется в пользу страхователя 1 000 руб.

Общий срок исковой давности, если подается исковое заявление в суд, КАСКО страхование предусматривается в период 3 года – это нужно всегда принимать во внимание, ведь при заявлении в суде ответчиком информации об истечении сроков исковой давности, суд прекращает производство.

Одним из самых нежелательных видов страховых случаев для страховых компаний (СК) является угон. Как правило, это предусматривает большие выплаты, так как стоимость автомобилей высокая. По такой причине многие люди, столкнувшись с угоном своего автомобиля, могут получить отказ в выплате, заниженную сумму или длительную задержку в решении. Рассмотрим, чего следует опасаться и как поступать правильно.

Угнали автомобиль — алгоритм действий

В договоре, предусматривающем угон, должно быть 2 варианта записи:

- Угон. Этот случай предусматривает возвращение ТС после пользования.

- Хищение. Факт изъятия с целью продажи, в том числе по запчастям.

В любом из случаев действия должны быть такими:

Как рассчитывается размер страхового возмещения

Формула расчета компенсации подразумевает использование цифры страховой суммы, которая значится в договоре. Кроме этого учитывается:

- Амортизация. Это временной фактор — износ, который действует от момента подписания договора до угона. На значение в процентах влияет возраст транспортного средства, сок страхования. Более подробные правила указываются в полисе

- Общая сумма по произведенным выплатам с момента страхования. При наличии выплат нужная сумма будет уменьшена

- Безусловная франшиза. При оплате меньшей суммы первоначально с целью экономии, автовладелец получает также меньшую выплату по факту происшествия

- Недоплаченные страховые платежи, если сумма по страховке вносилась частями, а угон случился раньше

Учет амортизации соответствует действительной рыночной цене автомобиля, так как со временем она теряет в цене. В этом моменте при оформлении полиса следует ознакомиться с процентной ставкой по амортизации, которую предлагает компания. При ее завышении лучше найти другую компанию, но низкие цифры также могут вызвать подозрение. Исключает амортизацию дополнение к договору — GAP-страхование. При такой опции выплата не рассчитывается с учетом износа, а происходит в соответствии с указанной суммой при страховании. Такое преимущество приводит к удорожанию полиса на 1 %.

Важно! Для кредитных машин расчет другой. Выплачивается разница стоимости автомобиля и остатка займа. Другая часть денег перечисляется в банк, выдавший кредит.

Какие документы нужно подготовить

Список бумаг, требуемых для получения оплаты по страховому случаю, разный и может зависеть от ситуации по конкретному случаю. Приведем основной перечень:

- заявление

- СТС

- ключи

- банковские реквизиты

- постановление о возбуждении, приостановлении уголовного дела

Заявление, как правило, пишется совместно со специалистом СК. Он же должен указать на правильность заполнения, на что важно обратить внимание. У некоторых компаний есть заготовленные бланки, которые можно скачать и распечатать с интернета. Основные пункты следующие:

- полное название страховщика и его адреса, ФИО руководителя

- ФИО заявителя, его контактные данные, адрес

- просьба о возмещении по факту страхового события

- подробное описание событий, которые привели к утрате авто

- если есть данные о третьих лицах, они сообщаются

- банковские реквизиты для адресации платежа

- список предоставляемых документов или их копий

- дата, подпись

Сроки подачи заявления на возмещение

Если оповестить страховщика об угоне следует в первый же день, максимум на второй, то заявление на возмещение пишется в течение недели от фиксируемой даты. Дальнейшие действия будут зависеть от результатов расследования полиции. Если все документы будут в порядке, выплата произведется.

Порядок получения компенсации

Процесс получения денежного возмещения по застрахованному автомобилю зависит от хода всего процесса. Страховая компания должна быть уверена в действительности факта угона или хищения, отсутствии мошенничества с целью получения выгоды. По этой причине ей важно получить документы, на основании которых можно провести выплату.

Общий порядок действий описан выше и заключается в своевременном оповещении СК, написании заявления и подачи документов. После рассмотрения дела и одобрения деньги выдадут. Если появится причина для отказа, заявитель должен будет получить письменное уведомление о соответствующем решении. На основании этого можно подать досудебную претензию и потом обращаться в суд для опровержения.

Сроки выплат

То, когда потерпевшее лицо, он же страхователь, получит компенсацию за утраченный автомобиль, зависит от наличия полного пакета требуемых документов и своевременности его подачи. Конкретные сроки не регламентируется законодательством, они зависят от внутренней политики компании и условий, прописанных в договоре. Так как полиция расследует дело об угоне 2 месяца, то этот период является основанием неоплаты. По истечении указанного срока платеж может быть осуществлен.

Причина отказа в выплате

Для отказа в выплате могут быть не только весомые причины, но и несущественные из-за обычной невнимательности клиента. К таким относится:

- нарушение условий договора

- оставление автомобиля открытым или без сигнализации

- неполный пакет документов или несоблюдение срока его подачи

- оплачена не полная сумма по страховке

- нарушены условия хранения автомобиля на стоянке в соответствии с договором

- имело место инициирование угона

- отсутствие договора страхования, его просрочка

- отсутствие талона техосмотра

- предоставление недостоверной информации о событии (даже случайное)

- предоставление неточной информации об противоугонном устройстве, что было установлено на ТС

- нахождение за рулем лица, не имеющего отношение к полису КАСКО для конкретного автомобиля

Указанные случаи – не полный перечень возможных ситуаций, с которыми могут столкнуться люди.