Узнай все об автомобилях первым…

Что надо знать при оформлении полиса ОСАГО

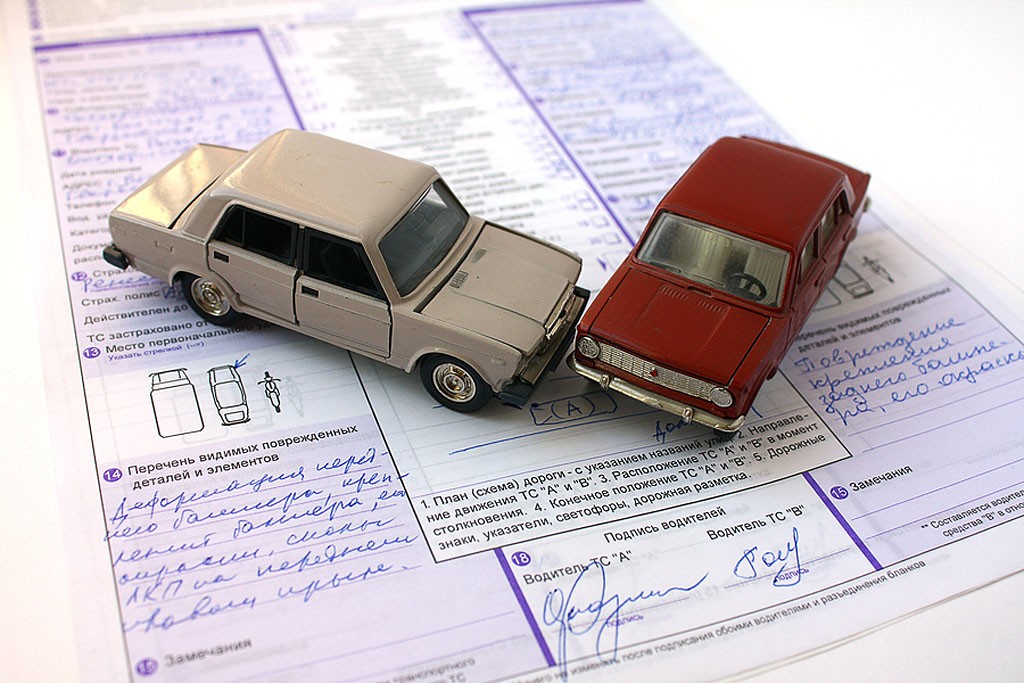

Полис ОСАГО – это страховой документ, который является обязательным для каждого автовладельца. Некоторые водители даже не читают договор перед его подписанием и даже не задумываясь, ставят свою подпись. А многие недобросовестные страховые компании пользуются этим и пытаются обмануть своих клиентов, желая получить сверхприбыль. О том, что нужно знать при оформлении полиса ОСАГО будет рассказано в данной статье.

В том случае, если страховой полис ОСАГО оформляется впервые, то для начала следует самостоятельно просчитать его стоимость при помощи специальной расчетной программы, которую можно найти на официальном сайте страховщика. Для того чтобы стоимость получилось правильной, необходимо указывать свой возраст, а также водительский стаж. Помимо этих данных, нужно будет указать место прописки водителя и мощность двигателя автомобиля. Так как стоимость страховки является одинаковой для всех страховых организаций и строго регламентируется законодательством, все же некоторые страховщики стараются навязать ненужные дополнительные услуги. От них можно отказаться, зная основную цену, которую придется заплатить за обязательный ОСАГО. Также страхователю полезно будет знать о наличии скидок. Так, например, те водители, которые уже приобретали полис и не совершали в течение года дорожно-транспортные происшествия, могут рассчитывать на получение скидки в 5% размере. Если в течение нескольких лет подряд автовладелец не совершал ни одной аварии, то он будет получать плюс 5% к скидке ежегодно до тех пор, пока она не будет составлять 50%.

Если же водитель решил поменять страховую компанию на другую, то размер скидки сохраняется. Единственное, что нужно будет взять – это справку о безаварийном вождении. То же самое нужно будет сделать, если планируется страховать другое транспортное средство. При этом не имеет значения, будет это собственник, или просто водитель, вписанный в страховой полис ОСАГО – скидка будет считаться по тому водителю, который имеет меньший стаж управления автомобилем и возраст. Если автовладелец желает оформить неограниченную страховку, то ее стоимость увеличится в два раза. Однако здесь есть нюанс – к управлению машиной может допускаться любое лицо.

Как было сказано выше, некоторые страховщики специально навязывают дополнительные страховки, например, страхование жизни, либо имущества, ДОСАГО является добровольным страхованием автогражданской ответственности и от него каждый автовладелец имеет право отказаться. В том случае, если страховой агент настойчиво предлагает подписать ненужные вам услуги, то следует позвать начальство или обратиться по телефону горячей линии. Помимо всего вышеперечисленного важно помнить, что сама процедура оформления страхового полиса ОСАГО является бесплатной. В том случае, если случится порча или утеря полиса, то страховщик должен бесплатно выдать дубликат.

Итак, желая приобрести ОСАГО, необходимо будет предоставить свои паспортные данные, а именно паспорт или удостоверение личности, справку с предыдущей страховой компании о безубыточности, страховку (если до этого уже был оформлен полис), свидетельство о наличии регистрации автомобиля, свое водительское удостоверение, а также тех людей, которых планируется вписать в ОСАГО.

Таким образом, видно, что нет ничего сложного в том, чтобы получить полис обязательного страхования, только следует быть внимательным при подписании документов и составлении договоров.

Все автомобилисты рано или поздно сталкиваются с выбором страховки своего транспортного средства. Но не все при выборе знают главные преимущества того или иного полиса страхования. Так что же такое ОСАГО, какие его нюансы? ОСАГО – полис обязательного страхования транспортных средств от несчастных случаев, угона, тотал ущерба и ДТП. Главное преимущество полиса – покрытие расходов и ущерба, причиненных второму участнику ДТП, а также здоровью и жизни пассажиров.

Зачем нужен полис

Купив, полис страхования ОСАГО, автомобилисты в первую очередь страхуют свою гражданскую ответственность. Таким образом, причинив вред здоровью и ущерб автомобилю, третьих лиц – вы, с помощью страховой компании, полностью покроете их затраты. Но, что касается вас – компания страховщик никаких возмещений не оплачивает и все затраты ложатся на собственные плечи. Простыми словами, вы страхуете чужую жизнь и транспортное средство от самого себя.

Какие факторы влияют на стоимость

Несколько лет назад среднестатистическая цена продажи полиса ОСАГО составляла около 3 000р. Затем цена обязательной автогражданки выросла, это сильно отразилось на карманах автовладельцев. В некоторых районах прирост достиг 100%, но в единичных регионах зафиксированы спады. Таким образом, покупка полиса ОСАГО, к примеру, на ВАЗ 2107, обойдется владельцу от 8 500р до 9 500р. Это средняя цена, окончательная цифра будет известна только после переведения в коэффициенты ваших личных показателей. Для самостоятельного вычета стоимости автостраховки ОСАГО вам необходимо знать формулу и термины, в которые зашифрованы показатели, об этом далее и поговорим.

Формула займет немного времени, но главное правильно просчитать свои параметры – иначе результат будет с погрешностью. Вот тот самый алгоритм расчета: Т = БТ * КТ * КБМ * КВС * КО * КМ * КС * КН.

- БТ – базовый тариф, из приведенной таблицы;

- КТ — коэффициент показателя региона регистрации транспортного средства;

- КБМ – коэффициент безаварийного вождения, он уменьшается ежегодно на 5%. Но, если произошло ДТП и ваша вина признана – значение резко вырастит, это существенно поднимет цену полиса;

- КВС – показатель возраста/стажа. Чем выше ваш возраст и стаж, тем меньше значение. Стаж отчитывается от даты получения водительского удостоверения;

- КО – показатель количества людей, имеющих право управления данным автомобилем. В таком случае если полис не имеет ограничений – значение показателя будет выше;

- КМ – коэффициент оценки мощности автотранспортного двигателя. В этом случае мощность прямо пропорциональна стоимости. Меньше мощь – ниже цена полиса и наоборот;

- КС – частота пользования. Если вы мобильны менее 5 мес. за год – коэффициент показателя будет 0.5, а если более, то 1;

- КН – критические нарушения. Тут суть в том, нарушали ли вы грубо правила: вождение без прав или умышленное ДТП и т.д.

Электронный полис

В РФ стартовало нововведение в системе обязательного страхования ОСАГО. Оно связано с появлением новой системы оформления полиса – электронной. Так называемые, Е-полисы, стали полноправно заменять бумажные, что в разы сократило время автовладельцев на оформление. Стоимость электронной автогражданки от этого не поменялась, но некоторые страховщики ее могут завысить в пределах установленного норматива на 20%.

Такой полис можно оформить через интернет в любой страховой компании и получив его на свой электронный ящик – распечатать. Делать это желательно в связи с неполным доверием такового страхования со стороны ГИБДД.

Обратите особое внимание!

Все приобретенные таким образом полисы ОСАГО обязательно должны быть зарегистрированы в информационной системе АИС. В основном эту функцию выполняет компания-продавец. Только после полученного на телефон или электронный ящик оповещения от АИС, можно спокойно пользоваться полисом, до этого он считается недействительным в связи с отсутствием информации на портале. Таким образом, если вас остановит работник ГИБДД и попросит предъявить страховку по ОСАГО, а она окажется не зарегистрированной, будет наложен штраф, полноценен отсутствию полиса, в сумме 800р. В соответствии с законом, страховая компания обязана передавать информацию в течение одного рабочего дня с момента оформления. Настоятельно рекомендуется садиться за руль только после полной регистрации ОСАГО.

Правила оформления Е-полиса:

Также, для этого интернет оформления, вам понадобятся документы:

- Паспорт;

- Свидетельство регистрации ТС;

- Паспорт ТС;

- Все водительские права, допущенных лиц к управлению ТС;

- Диагностическая карта на ТС – действующая.

Нововведенный е-полис, очень облегчил оформление обязательного страхования, а также сократил затрачиваемое время владельцев автотранспортных средств.

Что делать при ДТП

Водитель, не бывший участником ДТП, став свидетелем аварии, непроизвольно складывает себе картинку своего поведения в подобной ситуации. Ведь любой человек за рулем может стать участником по стечению обстоятельств: плохая дорога, скачки давления и резкое ухудшение самочувствия, во время ведения транспорта, лихач на трассе, плохие погодные условия и т.д. Предлагаем иметь в вооружении несколько советов к действию:

- Обязательно дождитесь сотрудников ДПС

- Возьмите необходимые документы от ДПС: Форма 748 Справки о ДТП, копию протокола о правонарушении

Взяв эти документы и получив постановление о правонарушении, направляйтесь в страховую компанию, с пострадавшей стороной, для оформления восстановления ущерба.

Страховые выплаты по ОСАГО

Если стали участником ДТП, но вида не за вами, имеете полное право на компенсацию. Убытки и максимальная сумма выплаты по ним:

- Компенсация возмещения ущерба, нанесенного здоровью и жизни человека. Максимальная сумма к выплате – 400 000р

- Компенсация возмещения ущерба, нанесенного имуществу потерпевшего. Максимальная сумма – 500 000р

Будьте внимательны на дороге, не нарушайте ПДД и вы сможете экономить на покупке, обязательного полиса страхования, ОСАГО.

Видео: ОСАГО без дополнительных услуг — что нужно, а что нет?

Я бы хотел обратить Ваше внимание на термины, приведённые ниже – их знание позволит Вам сделать грамотный выбор и обойти массу подводных камней страхования.

Предлагаю Вашему вниманию – НЕСКУЧНЫЙ ГЛОССАРИЙ (с моими пояснениями):

ОСАГО

- в части возмещения вреда, причиненного жизни или здоровью нескольких потерпевших, — 240 тысяч рублей и не более 160 тысяч рублей при причинении вреда жизни или здоровью одного потерпевшего;

- в части возмещения вреда, причиненного имуществу нескольких потерпевших, — 160 тысяч рублей и не более 120 тысяч рублей при причинении вреда имуществу одного потерпевшего.

Что это значит? Это значит, что если Вы (не дай Бог!) признаны виновным в ДТП, в котором сумма причинённого ущерба больше вышеуказанных, то оставшуюся часть потерпевший запросто может получить с Вас по решению суда – т.е. на законных основаниях.

| Было в 2011 году | Стало в 2012 году |

|---|---|

| Для прохождения государственного технического осмотра собственник обязан представить действующий полис ОСАГО | Для заключения договора ОСАГО у страхователя должен быть действующий талон техосмотра на ТС до истечения срока действия которого осталось более 6 месяцев |

Таким образом, если ранее Вы должны были приобрести полис ОСАГО для того, чтобы пройти техосмотр, то теперь все будет наоборот: сначала надо пройти техосмотр и только после этого можно будет купить полис ОСАГО.

Если в период действия талона техосмотра меняется собственник, то проходить техосмотр заново не придется, старый талон будет считаться действительным.

Вы не сможете приобрести полис ОСАГО, если оставшийся срок действия старого талона техосмотра менее 6 месяцев.

КАСКО

— возмещение ущерба от повреждения или гибели транспортного средства вследствие ДТП, пожара, самовозгорания, взрыва, стихийного бедствия, падения предметов, угона или противоправных действий третьих лиц, за исключением ущерба, имеющего эксплуатационный характер. Кроме того, в полное КАСКО можно включить дополнительное оборудование, установленное в автомобиле. Предложения по КАСКО настолько разнообразны, что осветить все я не смогу просто физически. Эвакуаторы в пределах МКАД и области, аварийные комиссары, тех.помощь на дорогах – всё это способы привлечь новых клиентов. Это благо, это способствует честной конкуренции и улучшает качество приобретаемых страховых продуктов. Что Вам по душе – выбирайте сами.

— определенная часть убытков, ущерба страхователя, не подлежащая возмещению страховщиком. Оформляется по желанию клиента с целью значительного снижения стоимости страхового полиса. Русским языком: вам установили франшизу 300 баксов. Представим, что произошло ДТП (подальше от всех), при этом даже не по Вашей вине. Ущерб, причинённый Вам – 1000 долларов. Страховая возместит Вам: 1000(ущерб) – 300(франшиза) = 700 долларов.

Невыплаченные 300 можете получить с виновника – но предупрежу сразу – очень трудоёмко оформить все документы так, чтобы Вас потом не подозревали в мошенничестве (получение необоснованной прибыли – т.е. страховки в двух и более компаниях по одному страховому случаю). Если в ДТП виновным признали Вас, то 300 долларов будете платить из своего кармана (это если СК не откажет в выплате). Безусловная франшиза работает так — в любом случае при ДТП есть определённый размер ущерба возмещение которого ложится на плечи клиента, условная – если сумма ущерба не превышает суммы установленной франшизы, то возмещение производится за счёт клиента, если же ущерб превысил лимит по франшизе — то страховая компания производит возмещение ущерба в полном объёме. Кроме того устанавливается ряд условий при которых использование франшизы вводится принудительно — например — при попадании в третье по счёту ДТП на протяжении страхового периода. В некоторых страховых компаниях практикуется использование так называемой «динамической» франшизы — например при первом ДТП — ничего, при втором — 200 долларов, при третьем — 300 долларов и т.д. Использование франшизы даёт ощутимое снижение цены страховки, однако не всегда адекватно воспринимается клиентом СК – оно и понятно.

— при агрегатной страховой сумме после выплаты страхового возмещения страховая сумма по договору страхования по соответствующему риску уменьшается на размер страховой выплаты произведенной по данному риску. Страхователь при этом имеет право восстановить страховую сумму путём заключения дополнительного соглашения на оставшийся период страхования с оплатой соответствующей части страховой премии. Данная опция также снижает стоимость полиса. Что это за зверь? Объясню на примере:

Допустим сумма возмещения по КАСКО в случае 100% ущерба, гибели, угона – 10 000 долларов. В начале года Вы попали в ДТП и, обратившись в свою СК, отремонтировались на 2 000 долларов. Если после этого у Вас угнали авто (естественно, в период действия этого полиса), вы получите:

10 000 (сумма возмещения) – 2 000 (уже возмещённая сумма в процессе ремонта) = 8 000 долларов.

Общие термины

– компания, занимающаяся продажей полисов нескольких страховых компаний, получающая вознаграждение от страховой компании. Обращаться к нему имеет смысл, если страховая компания Вам не важна, либо есть возможность получить скидку (по клубной карте, листовке и проч.). Обычно, сотрудники Б просчитывают по заданным параметрам сразу в нескольких СК-партнёрах, что весьма удобно клиенту. Базово, они не несут никаких обязательств за проданный полис (если он не оказался фальшивым). Однако конкуренция делает своё дело – Брокеры предлагают услуги по урегулированию вопросов с выплатами СК клиенту, предлагают шкалу прогрессирующих скидок (т.е. снижение стоимости страхования в последующие годы, даже в случае смены СК), другие опции – типа бесплатная доставка авто с места ДТП сразу в кузовной цех и прочие услуги – выбор широк – решение за Вами. Скидку Б предоставляет за счёт своих же комиссионных, при этом, на данном этапе успешно конкурирует с СК в продаже их же полисов. Эволюция рынка привела к предложениям со стороны Б об урегулировании вопросов с СК и правовой защитой клиентов – очень полезные услуги.

– повреждения, не выявленные при первичных осмотрах. Как правило, это повреждённые стойки, рамы, рычаги подвески, бамперные швеллеры и проч. Старайтесь вносить их во все первичные документы – в таком случае Вы не столкнётесь с дополнительными проблемами.

Дешёвое страхование

КАСКО+ОСАГО = 10% от стоимости автомобиля

Не гонитесь за ценой – жестоко проиграете в качестве. Я не пытаюсь заработать, рекламируя крупные компании — как раз они и платят маленькие проценты агентам. Я даю совет Вам, как потребителям. Имея достаточный опыт, я покупаю полисы в одной из самых крупных и известных компаний.

Общие рекомендации

– обратите внимание при выборе полисов – базовые предложения разных компаний включают в себя совершенно разные условия и опции (франшизы, агрегатки и прочее), зачастую крупные компании предлагают выгодные для потребителя условия, маленькие или молодые – хитрят, создавая продукты с сомнительными условиями. Не все КАСКО одинаково полезны.

Вот, вроде и всё. А для самых стойких и внимательных читателей маленький пример, иллюстрирующий и закрепляющий все знания, которыми я с Вами поделился:

Берём одну машину (гольф-класса – для удобства), молодого (но не очень) водителя, со стажем 3-5 лет. Начинаем считать.

Теперь, в этой же страховой компании считаем с теми же параметрами (возраст/стаж/машина), но только частичное КАСКО, с безусловной франшизой и агрегатной страховой суммой получаем $ 977.