С автострахованием сталкивается каждый собственник машины. Огромный выбор страховых услуг, а также фирм, занимающихся данными вопросами, часто вводит в заблуждение автовладельцев.

Правильный выбор – залог вашей спокойной жизни. Все чаще встает вопрос: какой вариант страховой защиты лучше – КАСКО или ОСАГО? Сравнивать их неправильно, так как это два совершенно разных способа страхования.

Разница между КАСКО и ОСАГО

Рассмотрим особенности и выявим, в чем разница между этими типами автострахования:

- Самая главная разница между этими видами состоит в том, что ОСАГО – это общеобязательное автострахование. Тем самым вы не можете отказаться ни от оформления, ни от дальнейшего продления полиса обязательного типа страховой защиты, как в случае с КАСКО.

- КАСКО или ОСАГО во время ДТП отвечают за разные объекты страхования. В обязательной страховке – это ответственность водителя. Запомните: в случае дорожно-транспортного происшествия компания возместит расходы на восстановление машины только потерпевшему. Если вы же создали аварийную ситуацию, то оплаты ждать не придется. При комплексном не принудительном типе защиты выплачивают компенсацию именно вам, не зависимо от степени виновности в случившемся происшествии.

По данному пункту, конечно, выигрывает добровольная страховая защита, но тогда кто будет выплачивать ущерб второй стороне:

- Разница в защите. Принудительное автострахование защищает вас только при аварии, при условии, что вы потерпевший. Больше никаких подпунктов в данном страховании нет. Каско гарантирует компенсацию в таких ситуациях, как угон, природные катаклизмы, поджог, выезд на препятствие, неправомерные деяния третьих лиц.

- Стоимость полисов. Автогражданка, несмотря на ежегодное увеличение цен, намного ниже стоимости добровольного страхования. Особенно это касается автолюбителей, которые решили впервые застраховать свою технику с помощью добровольной страховки. Так как в расчетах стоимости полиса учитывается стаж вождения и длительность непрерывного страхования.

- Фиксированность расчетов. При оформлении обязательного страхового полиса цена зависит от стандартных единых коэффициентов. При добровольном – стоимость будет варьироваться в зависимости от прихоти компаний.

- Величина выплат. Максимальный размер компенсации при обязательной страховке составляет 400 тыс. рублей и до 500 тысяч рублей за причинение вреда здоровью. Доброволка же может выплатить всю стоимость машины. А все остальные пункты выплат оговариваются конкретно при составлении договора. Если же ваш автомобиль является полумиллионником или еще дороже, то в данном случае добровольный вид страхования будет очень выгоден.

- Факторы, влияющие на выплату. При автогражданке компенсация при аварии включает в себя ущерб, за вычетом износа автомобиля. Добровольный страховой договор, чаще всего, не учитывает возраст машины, а возмещает средства на конкретное восстановление автомобиля.

- Программа страхования. Обязательный тип защиты автогражданской ответственности – имеет стандартный тип, доброволка предлагает множество вариаций страховой защиты – с франшизой и без, учитывая все возможные факторы повреждения автомобиля либо выборочное оформление полиса. Поэтому, при комплексном страховании, вы сами решаете, сколько денежных средств потратите.

Можно ли страховать машину только по ОСАГО или КАСКО?

Так как ОСАГО является необходимым общеобязательным автострахованием, регламентируемым п.1 ст.4 ФЗ-40 от 25.04.2002, отказаться от него невозможно.

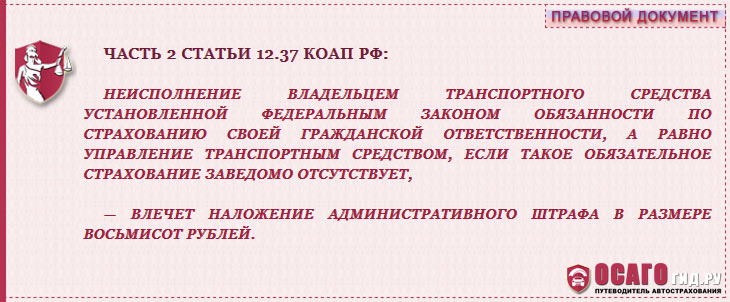

Езда без автогражданки влечет за собой наложение определенных санкций, а именно штрафа — 800 рублей, при каждой остановке сотрудниками ГИБДД.

Комплексное автострахование является страхованием по собственному желанию, поэтому, либо вы имеете сразу оба типа, либо только ОСАГО.

Внимание! Оформление КАСКО без ОСАГО считается противоправным действием автолюбителя.

В законопроектах все чаще встает вопрос о слиянии двух видов автостраховок, поэтому в ближайшее время мы сможем лицезреть объединенный полис, но уже с другой аббревиатурой.

При ДТП, какой вид страховых выплат выбрать — по КАСКО или ОСАГО?

Более подробное изучение вариантов дорожного происшествия поможет лучше раскрыть преимущества этих видов автострахований:

- Если вы являетесь виновником дорожно-транспортного происшествия, то, однозначно, за страховой выплатой нужно обращаться только по добровольному комплексному полису. Здесь существует возможность полной выплаты ущерба вашей машины.

- Если же вы потерпевшая сторона – решение индивидуально. Конечно, комплексная доброволка вам выплатит больше, и не будет учитывать износ вашего транспорта. Но стоимость данного полиса на последующий год станет выше. Обязательная государственная страховка предложит меньшую сумму компенсации, но сохранит ваш рейтинг в системе бонусов при автогражданке, а также даст возможность получения скидки при оформлении добровольной страховой защиты на следующий год.

Главное, во время оформления документов после ДТП, быть предельно внимательным и убедиться, что все повреждения четко указаны в извещении о происшествии.

Какой полис выбрать зависит только от вас – в каждой представленной страховой защите есть свои преимущества и недостатки. Оставляйте свой выбор на том, что вам выгодно.

Преимущества КАСКО и ОСАГО

Чтобы максимально проникнуться сутью сего вопроса и подробнейшим образом разобраться в нём, предлагаем Вам рассмотреть следующую ситуацию:

У человека, виноватого в произошедшей аварии, имеется ОСАГО, у Вас же – КАСКО. Здесь два варианта решения проблемы – подать заявление в Вашу страховую компанию или воспользоваться полисом виновного в данном ДТП. Следует сразу отметить тот факт, что Вы можете заполучить денежные средства по автогражданке,

воспользовавшись прямым возмещением убытков, но здесь есть определенные условия.

Полис КАСКО может показаться более практичным

Среди плюсов отметим:

- Ускоренный процесс выдачи компенсации (в случае, если Вы пользуетесь КАСКО, но никак не виновник);

- Получение технического обслуживания на дилерских СТО – подойдёт лишь для новых авто;

- Получение выплаты без учёта износа деталей и потери стоимости;

- Нет никаких ограничений в размере компенсации. Они же присутствуют в автогражданке;

Так что же мне выбрать? КАСКО или ОСАГО, что лучше для меня, как пострадавшего в аварии? Чтобы получить ещё более полноценный ответ на все вопросы, поставленные выше, мы предлагаем Вам прочесть следующий список.

Минусы, о которых нужно знать:

- Цена полиса страхования в следующем году может быть повышена;

- Если в нём есть какие-либо льготы (дополнительные условия), то оплачивать их придётся за собственные денежные средства;

В остальном – полный порядок. Однако, стоит учитывать подход страховых компаний к клиентам. Везде он разный и изучить его можно лишь на собственном опыте.

Перейдём ко второй ситуации.

Здесь всё с точностью да наоборот, у водителя, пострадавшего в данной аварии – полис КАСКО, а у виновного, конечно же — ОСАГО. С пострадавшим здесь итак всё полностью понятно, получить денежные средства он может лишь 120 000 рублей, то есть, имеется ограничение. Виновная сторона также получит деньги за повреждения своего авто, здесь необходимо учитывать ценообразование КАСКО. До ДТП – одна цена, а после него она наверняка возрастёт – тем самым портится коэффициент пролонгации.

Подведём итог. Какое страхование лучше? Всё напрямую связано со следующими факторами:

- Наличие гарантии на Ваш автомобиль. Таковая присутствует? Следует однозначно выбирать первый вариант, то есть смотреть в сторону страхового полиса КАСКО;

- Если сумма ущерба незначительная, то мы рекомендуем получать деньга по ОСАГО, дабы не испортить коэффициент, о котором сказано выше;

- Наличие льгот и дополнительных условий в полисе КАСКО. Если таковые достаточно велики, то стоит посмотреть в сторону выплаты по автогражданке – есть большая вероятность, что она окажется куда более выгодной.

Автострахование прочно вошло в жизнь современных автомобилистов, но нередко последние задаются вопросом, КАСКО или ОСАГО им выбирать, какой из полисов выгоднее при наступлении страхового случая.

Сравнивать эти 2 варианта, по меньшей мере, не корректно, ведь речь идет о различных видах страхования, первый из них является добровольным, а второй – обязательным. И все же тема заслуживает отдельного внимания.

Что лучше: КАСКО или ОСАГО?

Для того чтобы получить ответ на вопрос, что лучше и на каком из способов автострахования остановить свой выбор, нужно знать, в чем заключается отличие между ними. Об основной разнице уже было упомянуто выше (обязательность и добровольность), но она не единственная. Следует отметить и такие различия, как:

При заключении договора следует учесть все перечисленные моменты.

Что выбрать при ДТП?

Наверняка не менее интересной для автовладельцев будет информация и о том, насколько реально получить страховые выплаты по двум видам полисов одновременно одному человеку. В принципе, это возможно, но при условии, что владелец ТС не боится попасть в разряд мошенников. Так стоит ли рисковать своим добрым именем?

В целях предотвращения двойных компенсаций, страховщики при оформлении выплат по договорам ОСАГО, берут со страхователя подписку об отсутствии у него полиса КАСКО. Если же последним будет заявлена не правдивая информация, то в выплате по обязательной автостраховке будет отказано. Если же она уже была произведена, то СК обратится в судебные инстанции с иском о мошеннических действиях со стороны страхователя и о возврате выплаченной суммы.

Что ждет автовладельца в случае выявления факта обмана с его стороны при получении выплат? Законодатель предусмотрел привлечение к таким видам ответственности, как:

- наложение штрафных санкций в размере 120 тысяч рублей либо суммы, равной годовой заработной плате;

- привлечение к исправительным работам сроком на 2 года;

- лишение свободы на аналогичный срок.

А уж выявить факты обмана со стороны клиентов страховщикам сложности не представляет.

В настоящее время подобные мошеннические схемы утратили свою актуальность. Объясняется это обстоятельство тем, что с прошлого года денежные выплаты чаще заменяются ремонтными работами на СТО, оплачиваемыми страховыми компаниями напрямую. В случае возникновения у автовладельцев каких-либо спорных ситуаций, связанных с автострахованием, они всегда могут рассчитывать на помощь со стороны юристов.